經濟面 >

ESG商品與服務

ESG商品與服務

法人金融 / 投資業務

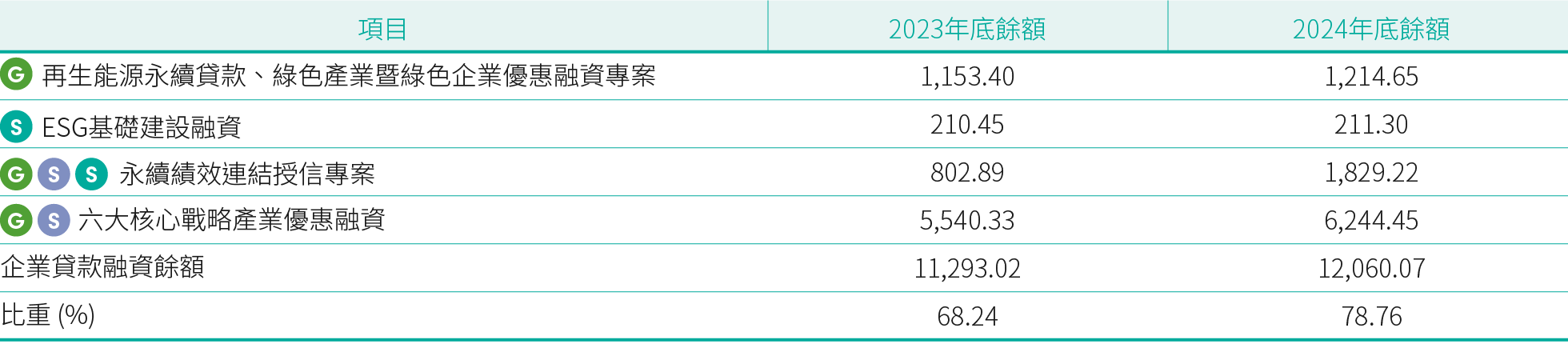

◎ 法人金融 - ESG相關商品及其所占比重單位:億元

單位:億元

單位:億元

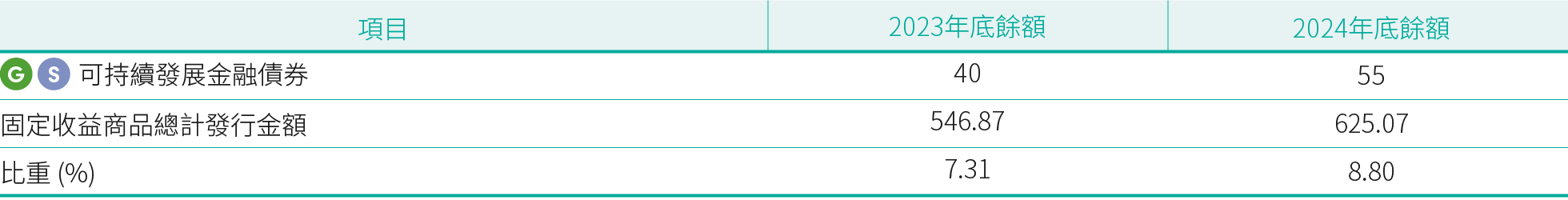

綠色融資

為協助企業降低生產或服務過程中產生之汙染及資源浪費,第一銀行於2010年起陸續推出「節能產業第一推手」融資專案,支持能源技術服務產業(Energy Service Companies;簡稱 ESCO產業)發展;另配合經濟部能源局「陽光屋頂百萬座」計畫,透過「再生能源永續貸款」,結合台電提供之購電保證,達成設備使用者、供應商及銀行三贏的成效。此外,為落實綠色永續金融政策及配合政府生產力4.0產業轉型升級計畫,推出「綠色永續前提下之產業升級貸款專案」,協助臺灣企業轉型,迎向國際低碳商機外,2017年3月更設立「綠色金融委員會」*,由總經理擔任召集人,負責訂定政策目標及檢討成果,並將前述各項綠色產業融資專案合併,擴大綠色融資之範疇為「綠色產業」及「綠色企業」,2018年更將適用範圍擴展至全球海外分行,落實對當地環境之保育並協助當地企業低碳轉型。

*:鑒於第一銀行綠色金融相關項目皆已循序推動,「綠色金融委員會」之階段性任務已完成,為提升該行永續治理組織架構運作效率,爰於2023年將「綠色金融委員會」併入「永續發展委員會」。

*:含海外分行之綠色融資核准金額336.98億元及貸放餘額163.57億元。

單位:億元

*:一座大安森林公園每年的碳吸收量約為389噸,參考自〈經濟部能源局109年太陽光電6.5GW達標計畫〉https://www.ey.gov.tw/File/D995A747C88EA053?A=C

案 例:

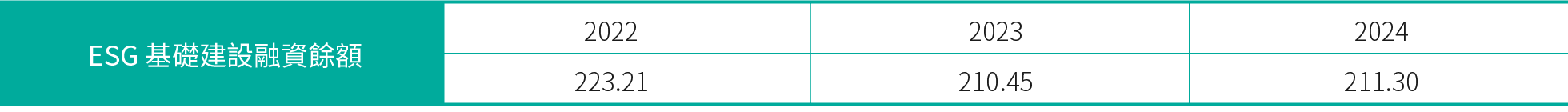

ESG 基礎建設融資

第一銀行大力支持國內交通基礎建設,積極融資予高鐵及捷運等大眾運輸工具建設專案,以舒緩國內南北運輸量能、改善較偏遠地區聯外交通及強化機場周邊交通,促進國內外旅遊及運輸發展,推動本國經濟發展並增進全民社會福祉。

單位:億元

永續績效連結授信專案

為接軌國際ESG趨勢,第一銀行持續推廣「永續績效連結授信專案*」,與綠色貸款不同之處在於資金用途不限於特定目的。透過長期監控ESG指標,將企業授信戶對溫室氣體排放量、電力、能源及廢棄物總量管控等永續績效與貸款利率定價連結,若達成相關ESG績效指標即可降低融資成本,鼓勵企業授信戶積極管理其低碳轉型風險,並以此議合方式支持落實ESG治理之企業授信戶。追蹤2023年之授信戶共計年減碳量約449.93萬公噸CO2e、年節電量約148,391.6萬度。

*:第一銀行於「綠色永續金融優惠授信專案(含綠色企業及永續績效連結授信)」結合主管機關於2022年公告「永續經濟活動認定參考指引」之概念,針對綠色資金支出用途之產品設計範圍,涵蓋該指引所定義之前瞻經濟活動範疇(如再生能源建置、建築節能、低碳運輸、低碳及循環經濟技術運用等),永續績效連結授信已結合該指引之認定方法對氣候變遷減緩具實質貢獻之概念,藉由永續績效指標(如控管溫室氣體排放、電力管理)績效連結提供利率優惠,鼓勵客戶致力於ESG環境社會治理,並利用該專案與企業進行議合,藉由利率優惠融資鼓勵並輔導企業低碳轉型。

◎ 永續績效連結授信專案單位:億元

*:統計數據皆為自2021年4月開辦起之累計數

案 例:

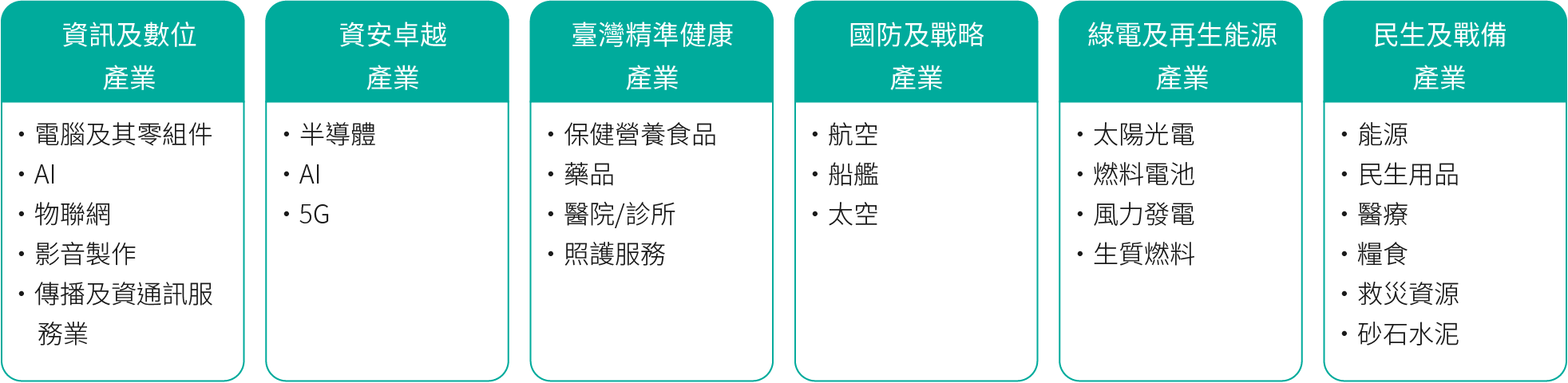

六大核心戰略產業優惠融資

為支持國家重點政策及產業發展需要,落實行政院「六大核心戰略產業推動方案」,第一銀行自2022年起開辦「六大核心戰略產業優惠貸款專案」,提供以下六大核心戰略產業相關客戶日常營業活動、研發、擴廠及轉型等各營運階段所需資金。

單位:億元

2023年底融資餘額

2024年底融資餘額

*:排除重複計算。

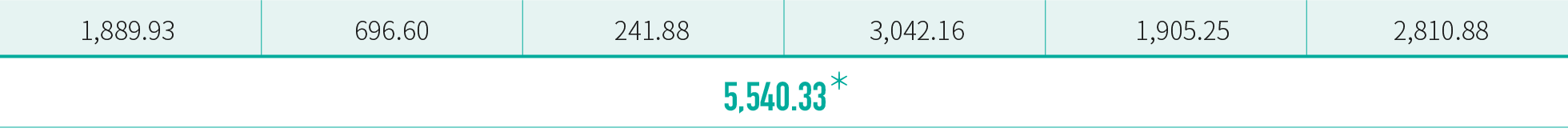

2050淨零排放路徑關鍵戰略產業融資

為響應全球淨零趨勢,政府已於2022年3月正式公布「臺灣2050淨零排放路徑及策略總說明」,以「能源轉型」、「產業轉型」、「生活轉型」、「社會轉型」等四大轉型,及「科技研發」、「氣候法制」兩大治理基礎,輔以「十二項關鍵戰略」,就能源、產業、生活轉型政策預期增長的重要領域制定行動計畫,落實淨零轉型目標。第一銀行配合政府十二項關鍵戰略提供以下策略相關產業客戶營運所需資金。

2023年底融資餘額

單位:億元

2024年底融資餘額

單位:億元

永續投資

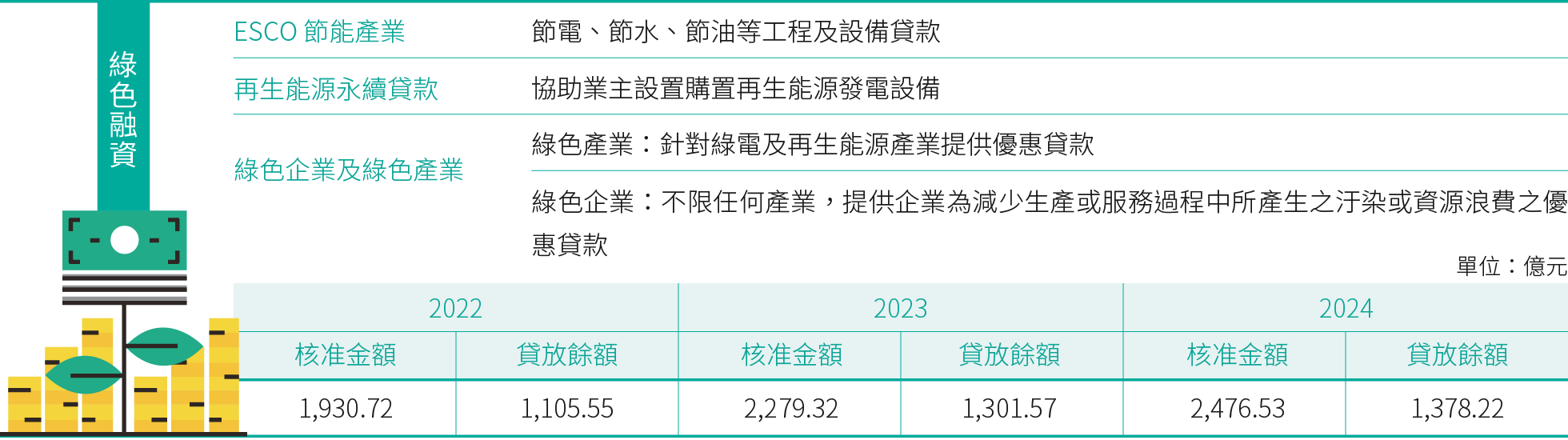

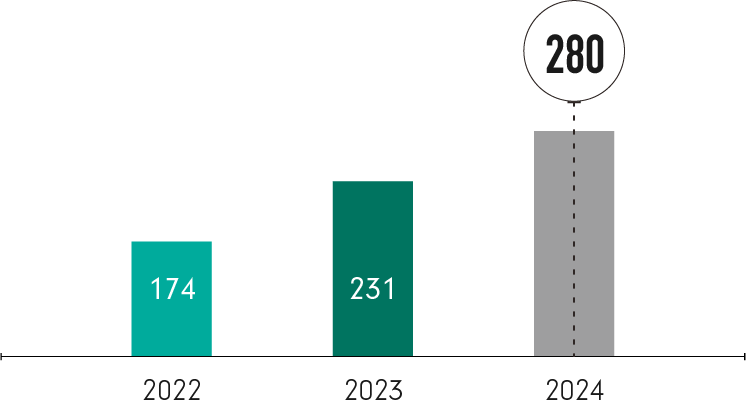

◎ 近三年永續發展債券投資餘額

單位:新台幣/億

・本集團逐年持續提升對永續發展債券的投資比重,以行動支持被投資企業落實低碳經濟及減碳計畫,截至2024年底,投資永續發展債券累計280億元。

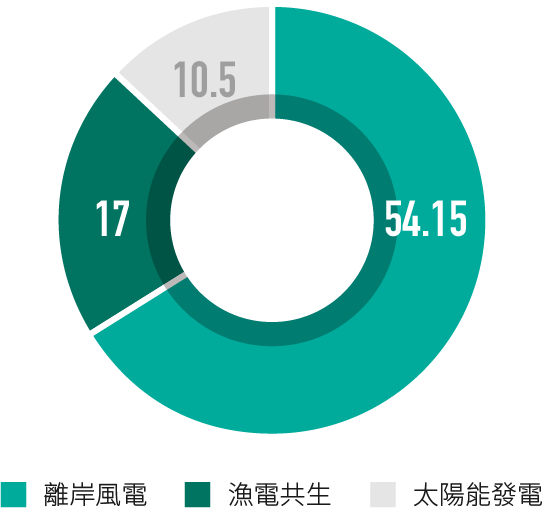

・為落實永續投資精神,積極參與投資國內綠電及再生能源相關產業,且於投資前皆審視被投資企業之永續報告書等公開資訊,檢視其業務範疇或行動方案是否屬政府六大核心戰略產業之企業,至2024年底,第一銀行投資國內綠電及再生能源產業之投資餘額達新台幣445億元,當年度投資收入約5.5億元,資金成本約0.8億元,預估平均投資時間為一年。另依據公開觀測站資料,投資於企業自評經濟活動符合金管會永續經濟活動認定參考指引之投資餘額達43.5億元,且持續積極擴建部位,期許將資金有效引導至ESG相關運用,以發揮機構投資人影響力。

◎ 近三年投資國內「綠電及再生能源」產業之投資餘額

・第一管顧成功募集並管理三檔合計約7.8億元綠能基金,第一創投同時投資3.33億元,興建發電容量約47.6MW之太陽能電廠,上述計畫完成後,預計年減碳量約4.76萬噸CO2e,相當於122座大安森林公園年吸碳量。

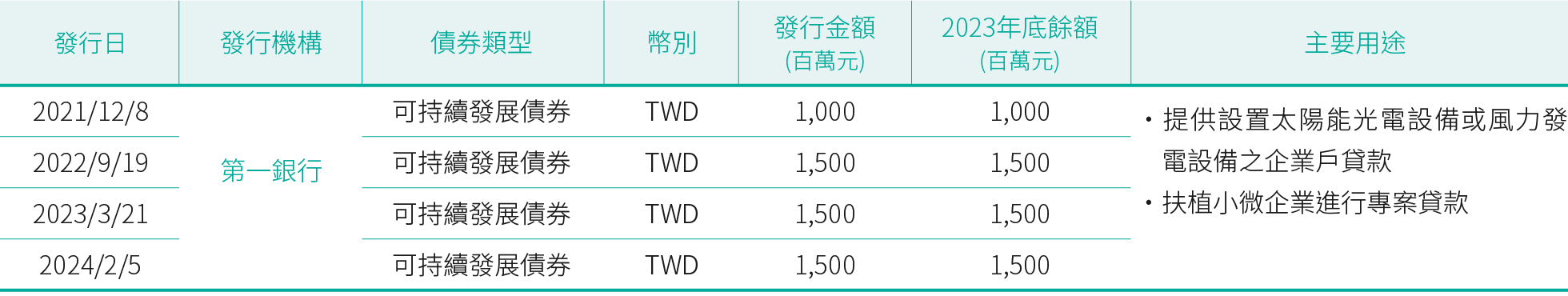

發行永續發展債券

遵循國際資本市場協會(International Capital Market Association, ICMA)之綠色債券原則(Green Bond Principles, GBP)、可持續發展債券指引(Sustainability Bond Guidelines, SBG)標準、可持續發展連結債券原則(Sustainability-Linked Bond Principles, SLBP)等及國內櫃買中心「永續發展債券作業要點」之規定,發行綠色/可持續發展債券,並取得第三方驗證,截至2024年底,第一銀行發行可持續發展債券累計55億元。

永續發展定期存款

為響應政府「綠色金融行動方案3.0」,第一銀行自2023年起辦理「永續發展定期存款」,並取得第三方獨立機構有限確信報告,永續發展定期存款所收受之資金將運用於能源節約與發展相關之綠色計畫,以及可負擔的住宅之社會效益融資計畫,協助具實質改善環境及社會效益之企業取得資金,藉此讓客戶透過存款也能對環境及社會產生正面影響與長期效益。2024年累計承作3筆*,收受總額16.2億元,已運用於興建社會住宅授信案件。

*:2筆已到期解約。

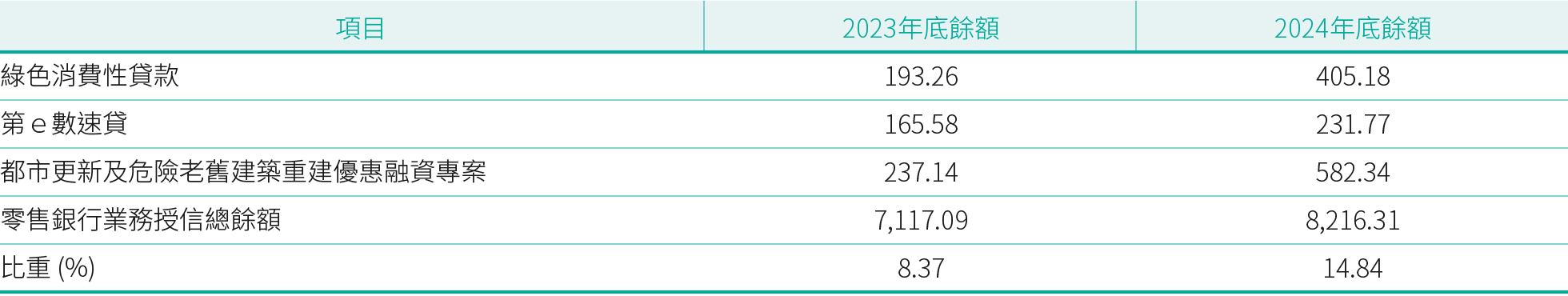

零售銀行 / 個金業務

◎ 零售銀行業務 - ESG相關商品及其所占比重

單位:億元

單位:億元

單位:億元

綠色 / ESG授信業務

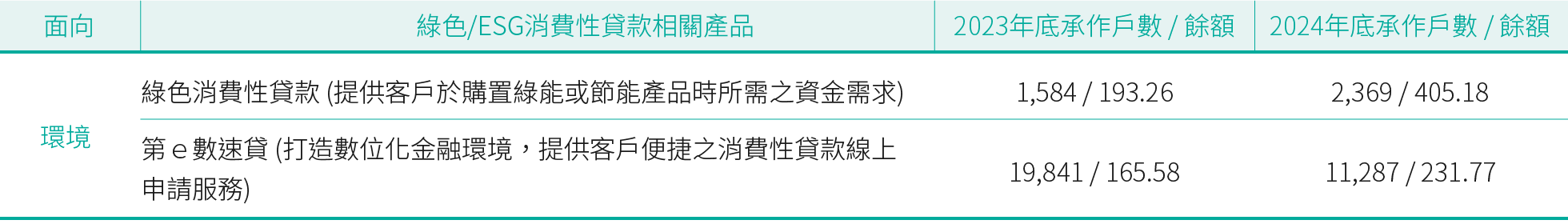

◎ 綠色 / ESG消費性貸款

為引導客戶採用低碳產品,第一銀行推出「綠色消費性貸款」專案,針對購置綠能或節能產品(例如:綠建築、油電車、電動車、節能家電等)之客戶,提供優惠利率貸款,以提升其購置綠能或節能產品之誘因,另為打造無紙化數位金融環境且因應疫情帶來之無接觸金融服務需求,提供「第e數速貸」服務,讓客戶不用出門也可在家透過網路申辦貸款。

單位:戶數 / 億元

◎ 都市更新

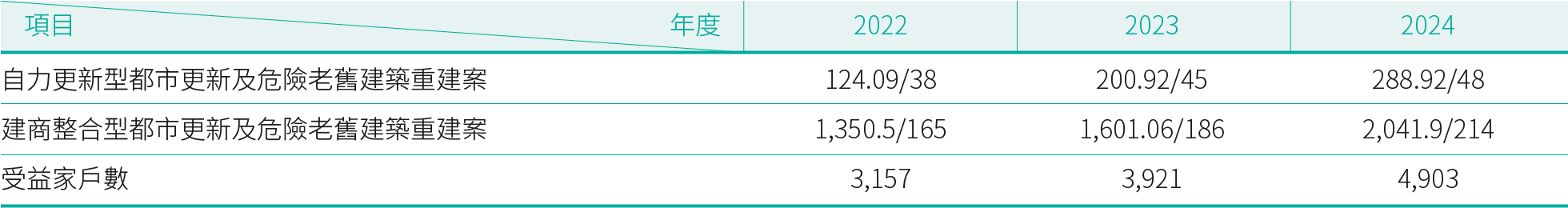

第一銀行全力支持政府推動都市更新融資業務及危險老舊建築物重建融資,更鼓勵申請綠建築標章,提供綠建築保證金融資項目;2017年推出「都市危險及老舊建築物加速重建優惠貸款」,凡符合「都市危險及老舊建築物加速重建條例」或「新北市簡易都更或防災型都更」條件之老舊建築物,均可向第一銀行申請重建優惠貸款,重建資金及相關費用最高可全額貸款,期限最長五年,並攜手轉投資關係企業東亞建築經理公司,提供都更一條龍全方位金融服務,讓屋主於重建過程無後顧之憂,都更改建後的建築物皆須符合綠化指標,儘可能降低廢熱、二氧化碳、甲烷與廢水的排放,轉型為節能減碳、生態及友善的社區,締造環境、居民及本集團三贏的成效。迄今共計輔導164處都市更新及危險老舊建築案件取得銀級以上綠建築標章,預計總減碳量約6,560公噸CO2e。

◎ 都市更新及危險老舊建築物重建融資核准金額及件數單位:億元/件

*:統計數據皆為累計數

案 例:

2024年第一銀行與轉投資企業東亞建築經理公司合作,推動臺北市北投區都市更新會都更重建及新北市板橋區海砂屋自力更新重建案,融資金額87億元,協助約104位地主進行舊屋重建,提供營建工程管理、財務稽核及續建機制等諮詢服務,興建期間地主不用自籌重建資金,並創造地主共179.68億元之收益,預計每年可減少17.97公噸CO2e ,為居民打造安全舒適又環保的幸福好宅。

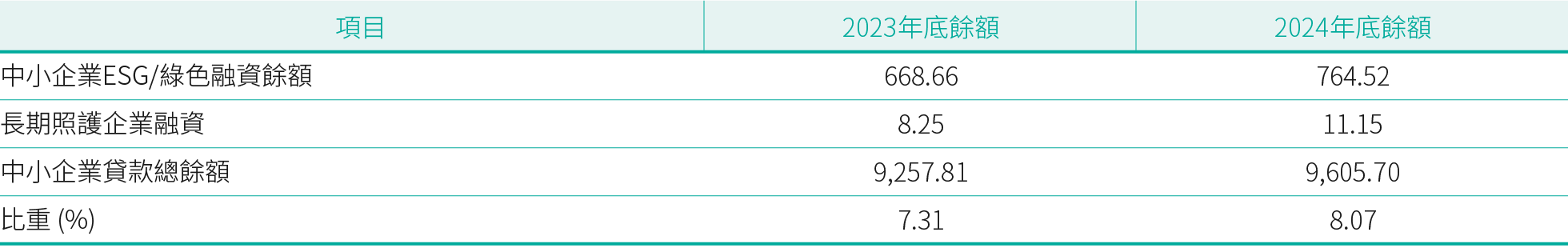

◎ 中小企業ESG / 綠色融資

第一銀行以行動支持本土企業,除長期配合中小企業信保基金提供之信用保證,擴大對國內中小企業之融資服務,2024年16度榮獲中小企業信用保證融資業務「信保金質獎」外,並蟬聯信保特別獎「綠色授信推動獎」,且獲頒「疫後振興獎-金融機構組」、「協助區域疫後振興轉型獎」等,獲獎數量居金融機構之冠,為持續扶持中小企業低碳轉型推動其永續發展,第一銀行以具體行動提供多項綠色融資優惠貸款支持,引導企業重視永續發展並善盡企業社會責任,攜手邁向永續生態圈。此外,我們更支持中小型長期照護企業發展,截至2024年累計承作77戶中小型長期照護企業融資案件,至2024年底,核准17.6億元,貸放餘額11.15億元,持續將資金注入有利於社會及環境效益之項目,與借戶共同發展ESG永續商機。

案 例:

第一銀行2024年提供中小企業發電業者開發建置地面型及屋頂型太陽能案場所需資金該業者在高雄區承租兩戶民間工廠屋頂興建屋頂型太陽能光電發電設備,裝置容量分別約為334.97KWP及499.38KWP,預估每年售電收入近380萬元,本專案除協助業者拓展營運規模及營收,更可響應國家綠能發展政策攜手客戶共同落實環境永續。

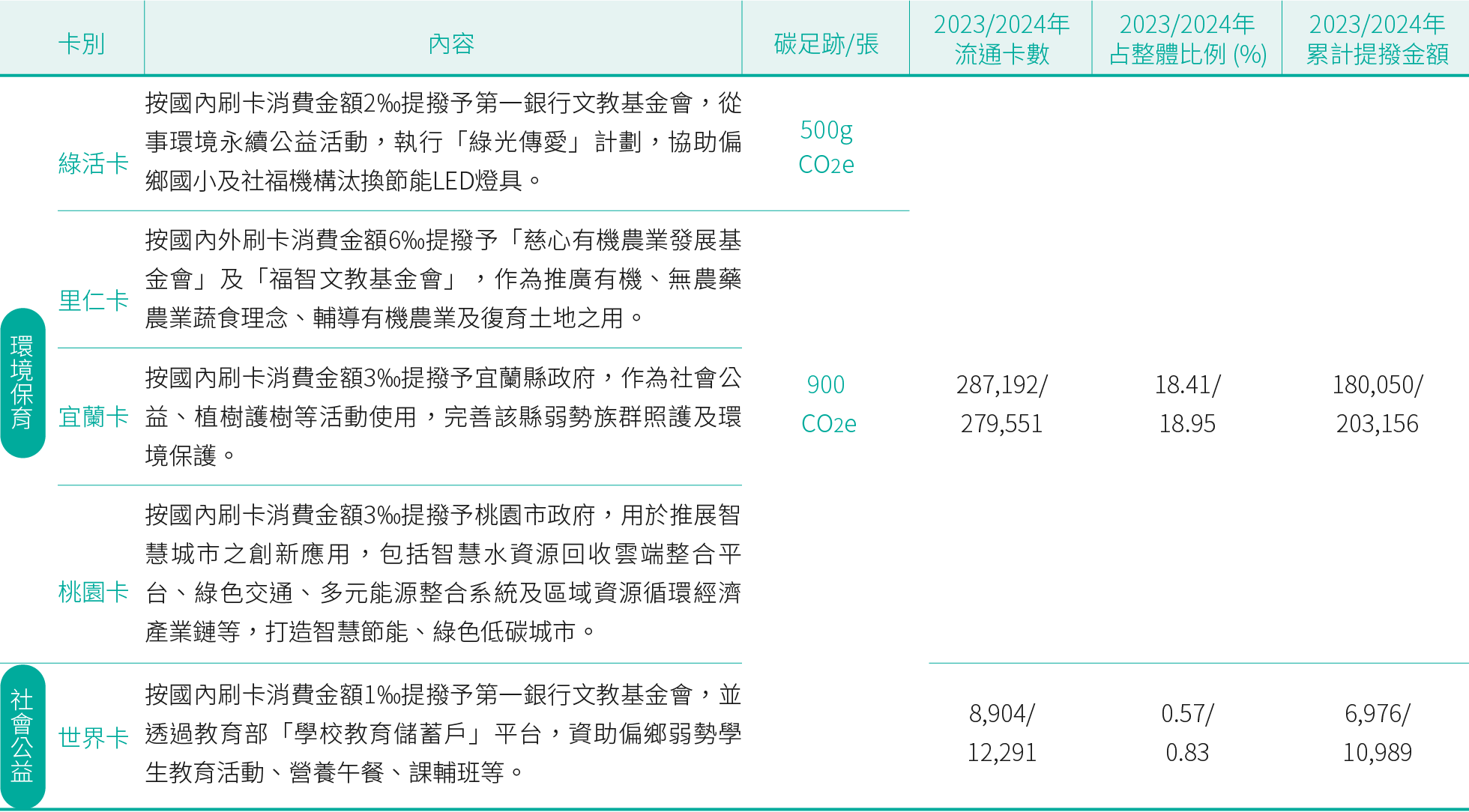

◎ 公益 / 綠色信用卡

第一銀行持續透過依公益/綠色信用卡刷卡金額固定比率提撥之刷卡金推動環保及公益活動,於2023年通過英國標準協會「PAS2060:2014碳中和」及環境部「減碳標籤」雙重認證,在卡片製作過程使用綠電降低碳足跡,購買碳權抵銷剩餘碳排量以達碳中和;2023年起更於iLEO APP新增信用卡「消費碳足跡查詢(Carbon Calculator)」功能,供卡友了解每月刷卡消費碳排放量,為公股銀行首推此功能,至2024年底共計33,983位客戶啟用該功能,另舉辦減碳樂活行銷活動,卡友持綠色信用卡於指定綠色通路消費即享刷卡金回饋。

單位:千元

*:統計數據皆為累計數

・第一銀行未提供預付卡產品。

・2024年第一銀行整體有效信用卡總客戶數為719,702戶,流通卡數達1,474,945卡。

・信用卡對社會及環境之效益請參閱「社會影響力-公益策略」章節。

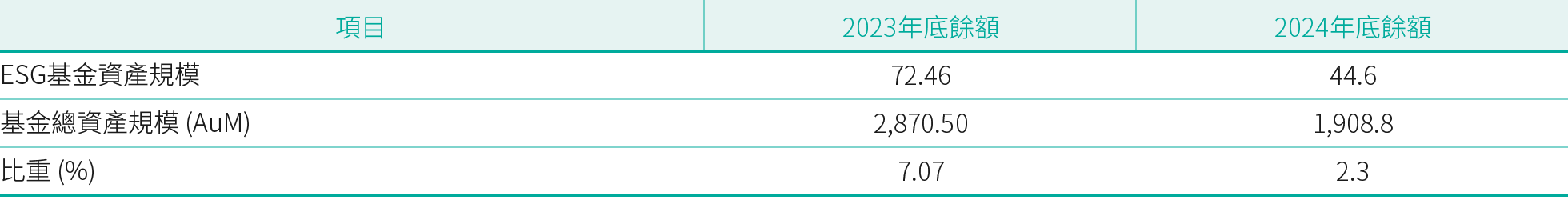

永續投資商品與服務

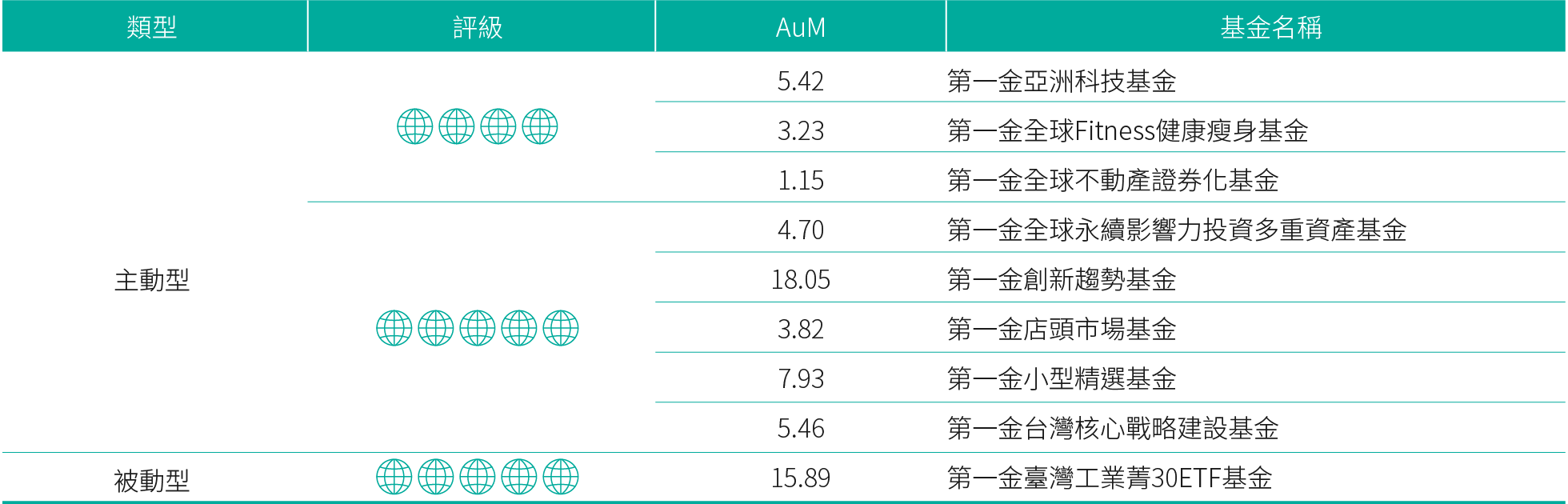

◎ 第一金投信發行符合晨星永續評級4顆地球以上及ESG之基金資產管理規模

截至2024年底第一金投信發行3檔符合晨星永續評級(Morningstar)註高於平均(4顆地球)之基金及6檔符合晨星永續評級高(5顆地球)之基金,規模約65.65億元,占第一金投信公募基金規模達5.24%,其中一檔為「第一金全球永續影響力投資多重資產基金」,為國內第一檔影響力投資的ESG基金。

單位:億元

*:晨星將ESG三大因子納入永續投資評級,分為五個級距(低、低於平均、平均、高於平均、高)分別以1至5顆地球為圖像代表,5顆地球代表投資組合的ESG風險很低,1顆地球則代表投資組合的ESG風險極高。

◎ 第一銀行管理之ESG基金資產規模單位:億元

*:ESG基金均符合國內主管機關ESG基金之定義。

◎ 第一銀行及第一金人壽ESG商品

基金及保險商品之評估開發與上架作業納入ESG因子考量,第一銀行上架之ESG基金均符合主管機關規定;第一金人壽投資型保單之連結標的亦以符合歐盟SFDR綠化程度之基金為優先。

◎ 第一金證券ESG智能永續指標數據平台

為國內證券業首家推出個股永續發展相關評分資訊,提供投資人作為投資參考的平台,其中,ESG評分項目為蒐集永續報告書、公開資訊觀測站、新聞報導及金管會、環境部與勞動部等政府公開資訊,利用AI量化分析企業在ESG方面的作為,透過模型進行評分及排名,同時也納入臺灣證券交易所之公司治理評鑑排名,評分更多元客觀,並整合至第一金證券客戶下單系統,使投資人在進行交易時能迅速獲取企業ESG評分與相關分析,大幅提升決策效率。

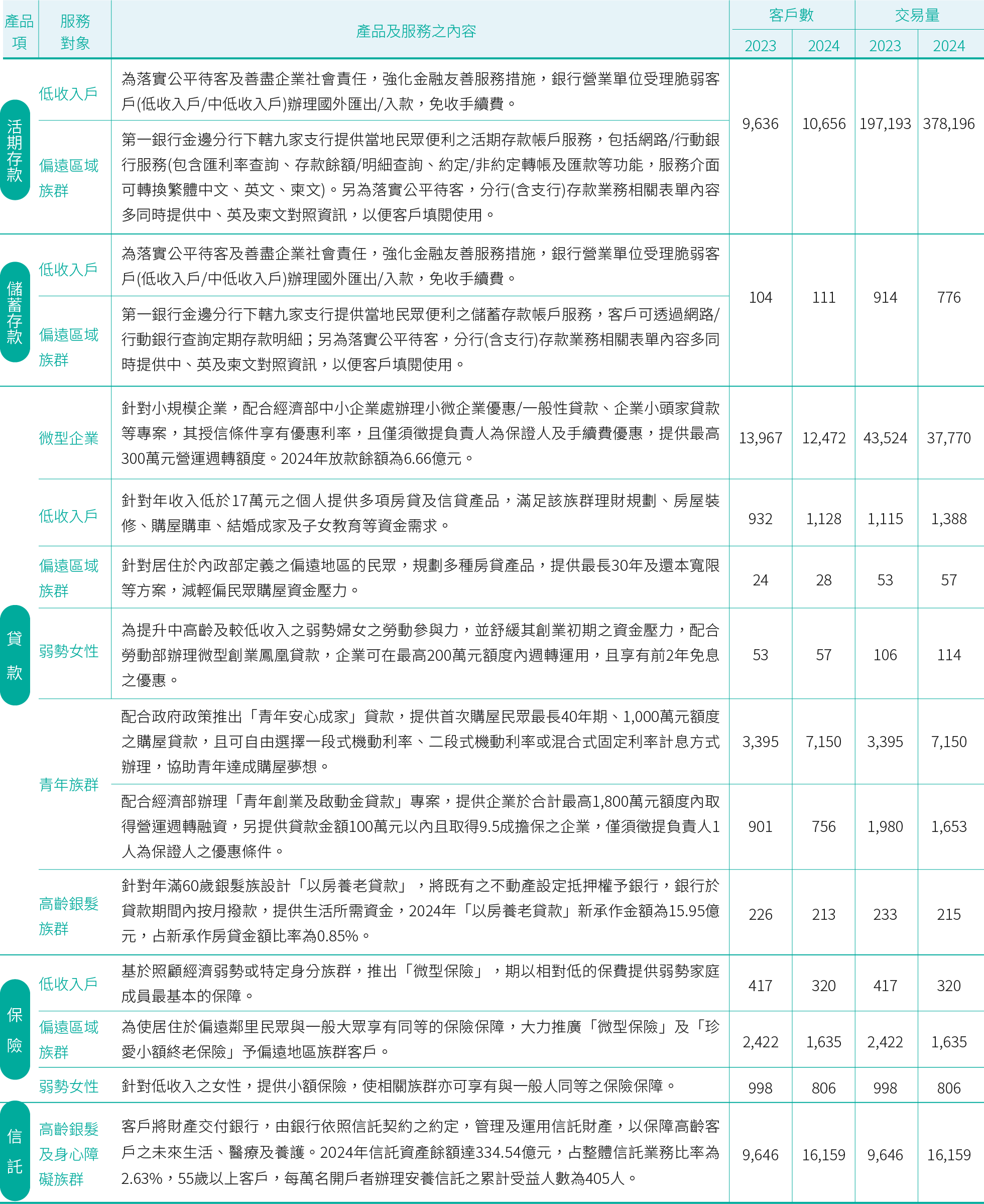

普惠金融商品與服務

為呼應聯合國推廣普惠金融對微型企業、低收入戶、偏遠地區民眾、弱勢女性、青年、高齡銀髮及身心障礙族群提供基本金融服務之永續發展目標,第一金控持續推展各項商品及服務,協助各種弱勢族群取得資金及金融服務之管道。

單位:戶數/筆數

除致力於提供各族群友善且公平的金融商品與服務外,第一金控更積極結合核心業務,提供多元化且免費之非財務性支持,如輔助訓練及講座,以及相關誘因鼓勵弱勢族群使用金融商品與服務,以善盡金融業之社會責任。

◎ 金融或數位素養訓練

・偏鄉地區:

第一金證券每年走入偏鄉,提供金融資源不足地區之民眾金融科技訓練,並免費提供其理財健檢服務,2024年前進彰化縣鹿港鎮、屏東縣恆春鎮、澎湖縣馬公市、新竹縣關西鎮及屏東縣東港鎮,共提供186名客戶金融資訊及金融科技訓練。

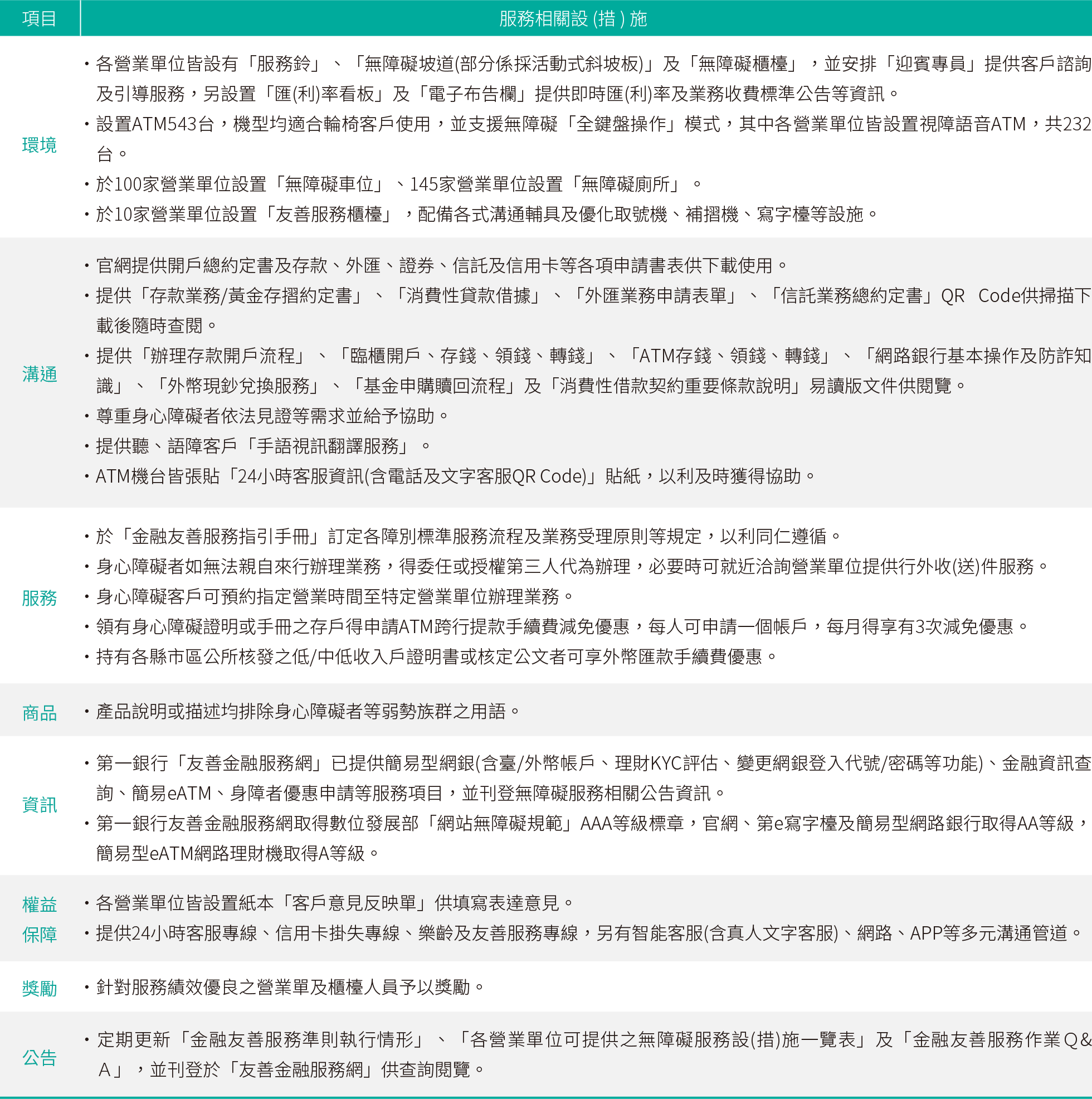

◎ 金融友善服務措施

・偏鄉地區:

積極於柬埔寨及越南等開發中國家及最低度開發國家開發行動網銀APP,另金邊分行加入當地Bakong區塊鏈系統,提高民眾收付效率及安全性,促進普惠金融。

・青年族群:

針對青年族群開發之iLEO數位帳戶,藉由活潑可愛且簡單易懂的介面設計,並提供小額度且高活期存款利率優惠,存款金額新臺幣100元至12萬元(含)享有2%高利活儲,且採每月付息方式,鼓勵養成青年族群儲蓄習慣。

・身心障礙族群:

身心障礙族群:第一銀行依「銀行業金融友善服務準則」推動各項無障礙服務措施,截至2024年底辦理情形如下:

・外籍人士:

截至2024年底,已完成建置111家雙語分行,其中12家為「中、英、日三語皆通」之服務分行,預計每年增設25家雙語分行,在2027年底前完成國內分行全面雙語化。

◎ 技術協助

・微型企業、較為弱勢女性:

第一銀行與財團法人工業技術研究院(下稱工研院)合作,由工研院協助企業針對專利、技術、商情等輔導,銀行配合辦理技術或智慧財產權融資貸款或其他融資貸款。另長期與勞動力發展署配合扶植微型企業,勞動部設有專門顧問為微型創業、女性創業家,進行貸前/貸後之經營、顧問諮詢與服務。此外,銀行亦與台灣中小企業聯合輔導基金會合作,每年共同舉辦提升中小企業財務競爭力輔導計劃研討會,邀請產經專家或企業主,針對產業面、經濟面、技術面給予輔導服務,與企業雙向溝通。

◎ 商業管理工具或訓練

・微型企業:

配合政府協助中小/微型企業發展政策,與財團法人台灣中小企業聯合輔導基金會合作,提供中小/微型企業客戶財務健檢與診斷輔導服務,2024年共60家中小/微型企業受惠; 2024年另舉辦7場講座,提供中小/微型企業總體經濟及產業脈動趨勢分析,協助企業主培養商業洞察力。

・微型企業、低收入戶、偏遠地區族群、較為弱勢女性:

於「小粉獅日常」部落格提供商業管理、投資理財、產業趨勢、金融知識等專業文章,並於「第e好康」臉書粉絲專頁「金融懂獅會」、「獅新聞搶先報」專欄以知識型圖文方式發布,亦於LINE官方帳號「理財易開罐」導流投資理財相關資訊,協助欲創業之青年增進專業職能,落實推動普惠金融價值。