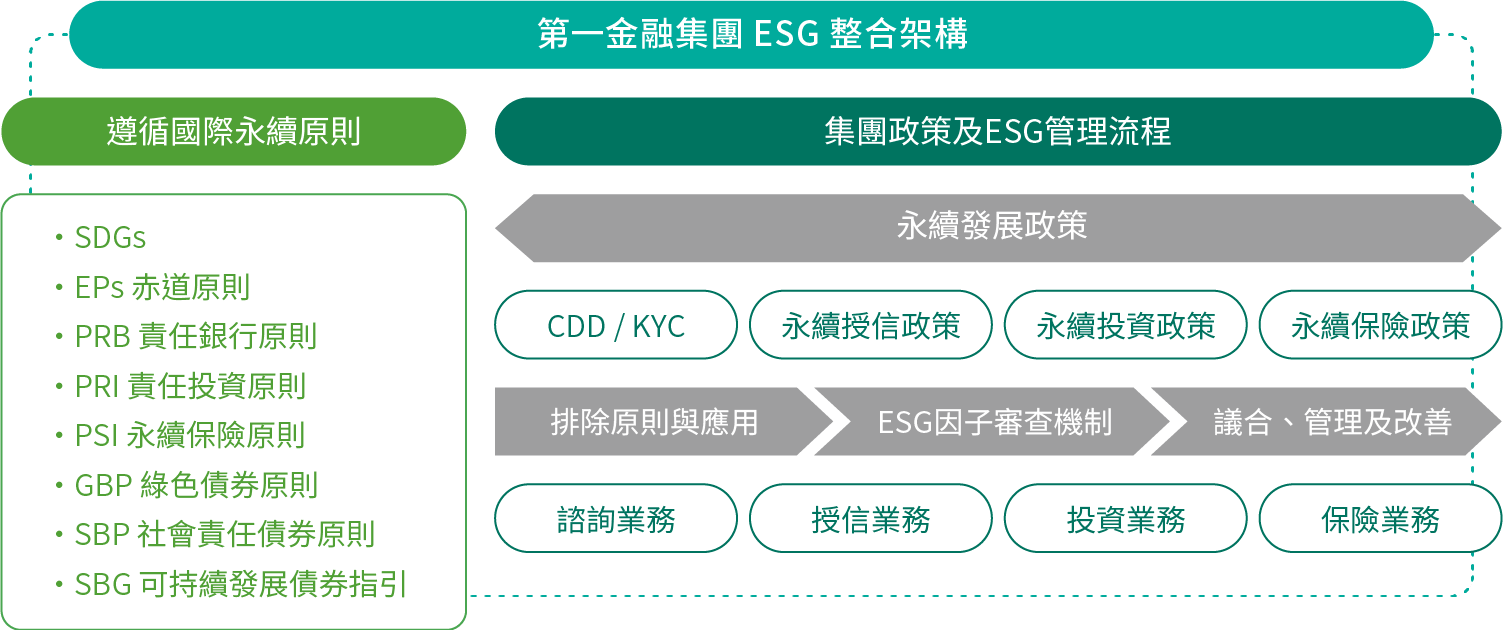

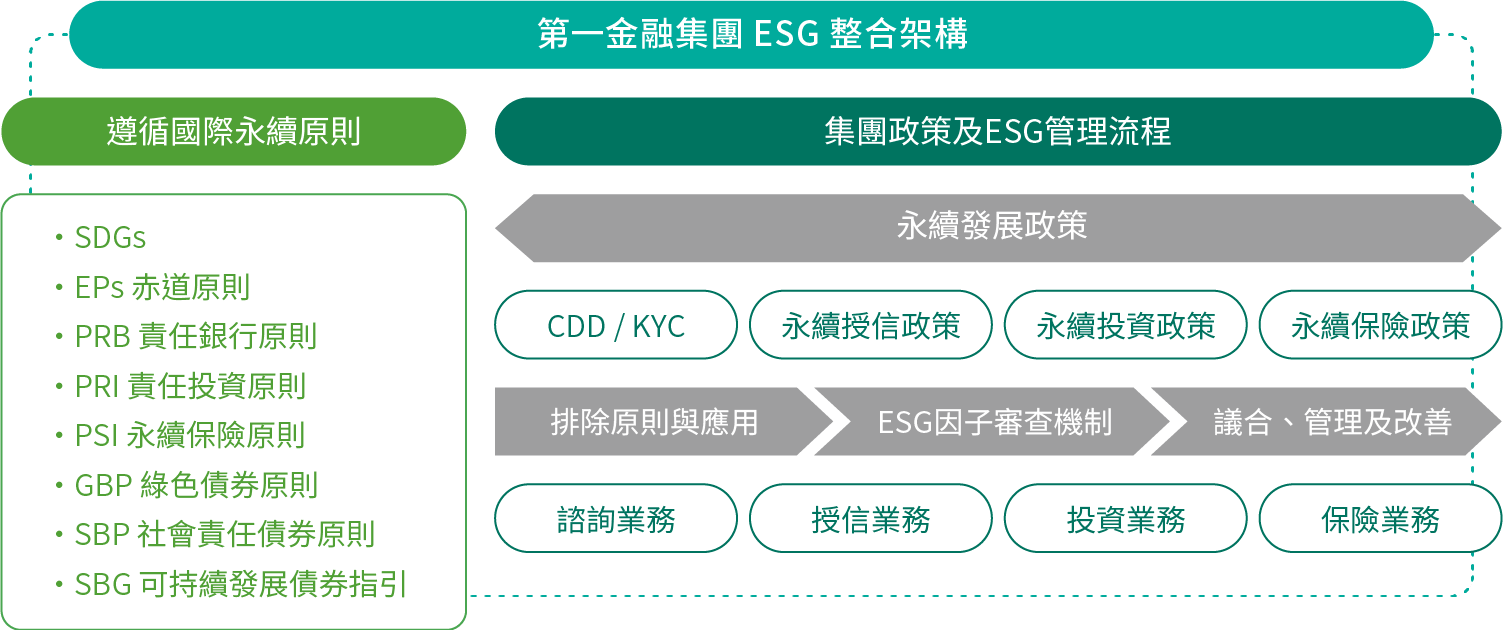

金融機構為落實不使全球均溫上升超過1.5℃的淨零承諾,已執行淨零轉型計畫、策略與治理制度,並要求投融資客戶遵守相同的淨零轉型目標。本集團依循「第一金控永續發展政策」訂定永續授信、永續投資及永續保險政策,將ESG盡職調查程序涵蓋所有投資、融資、諮詢及保險等業務,持續精進ESG因子審查機制,除檢視投融資企業是否違反產品永續、人權、環境保護及社會重大爭議等篩選標準外,更將涉媒及非典型油氣產業加入檢核項目,並與五大金融同業成立永續金融先行者聯盟,強化與投融資企業之議合機制,倘投融資企業有重大違規情節且於議合後未提出改善計畫,將逐步減降投融資部位,積極引導客戶重視永續議題,期能攜手達成2050淨零排放目標。

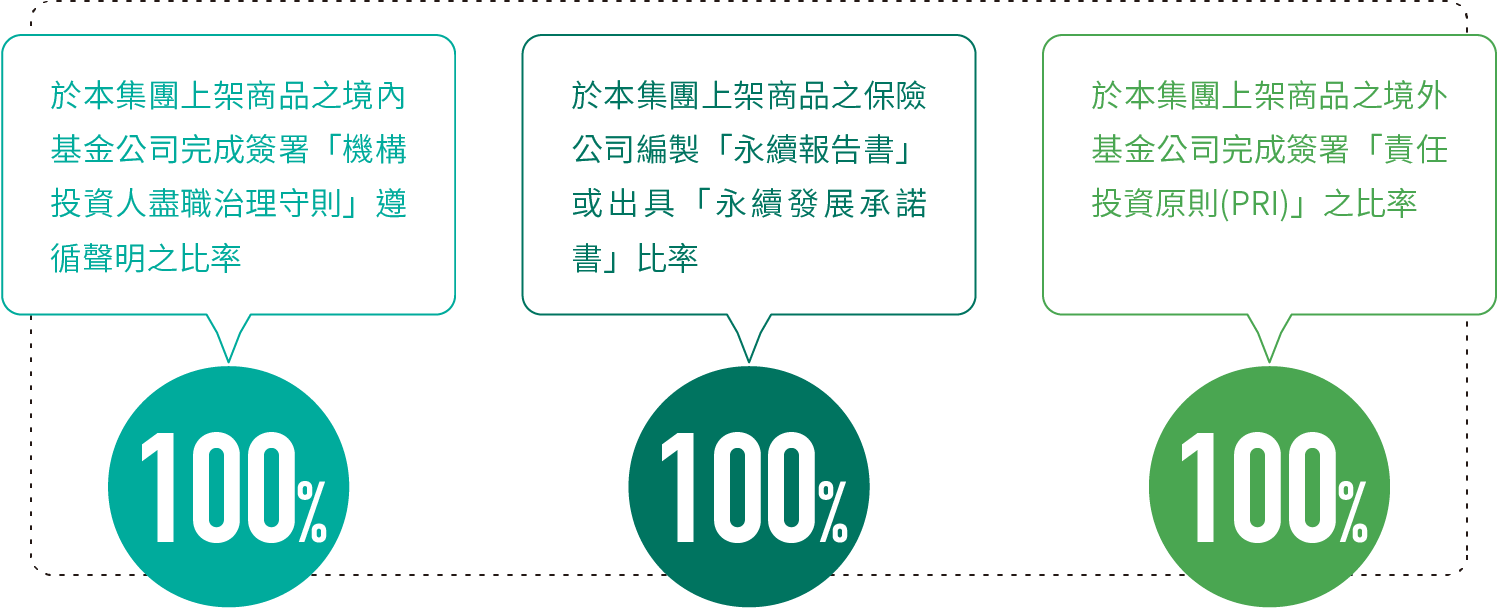

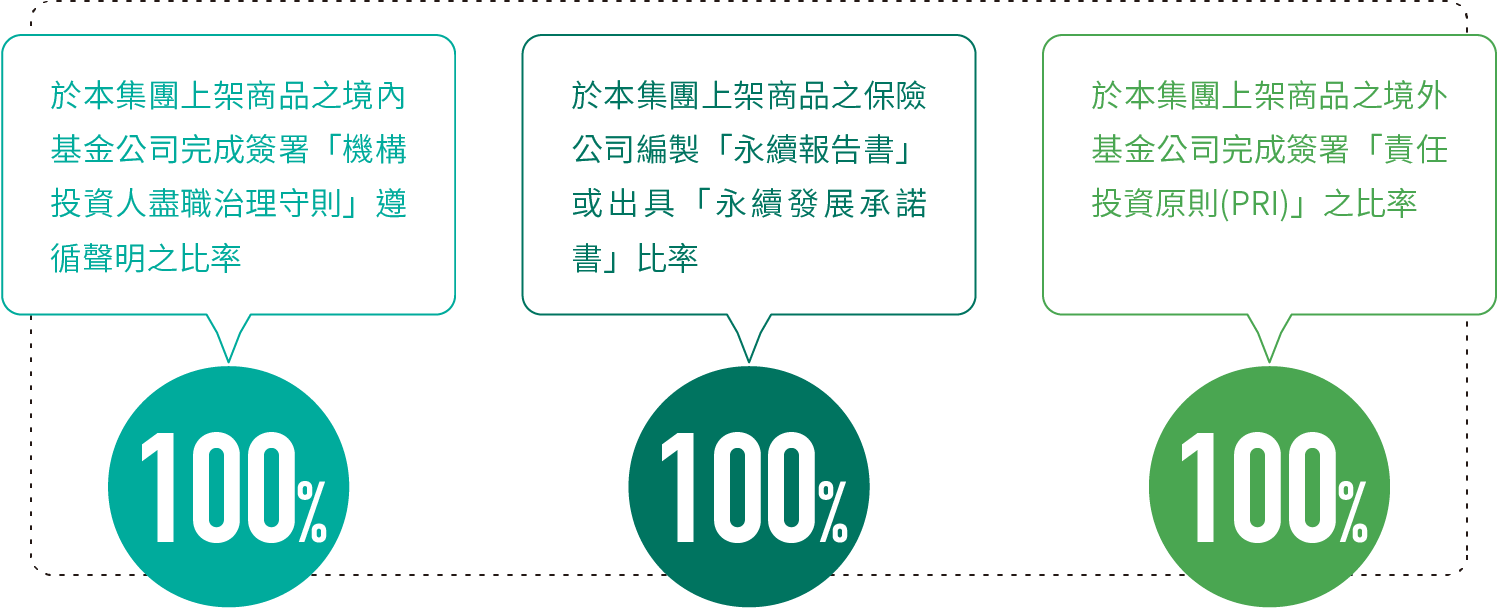

信守永續承諾,於本集團上架商品之境內及境外基金公司均100%分別簽署「機構投資人盡職治理守則」遵循聲明及聯合國「責任投資原則(PRI)」,上架商品之保險公司亦100%編製「永續報告書」或出具「永續發展承諾書」,以保障客戶與受益人權益。

法人金融 / 投資業務

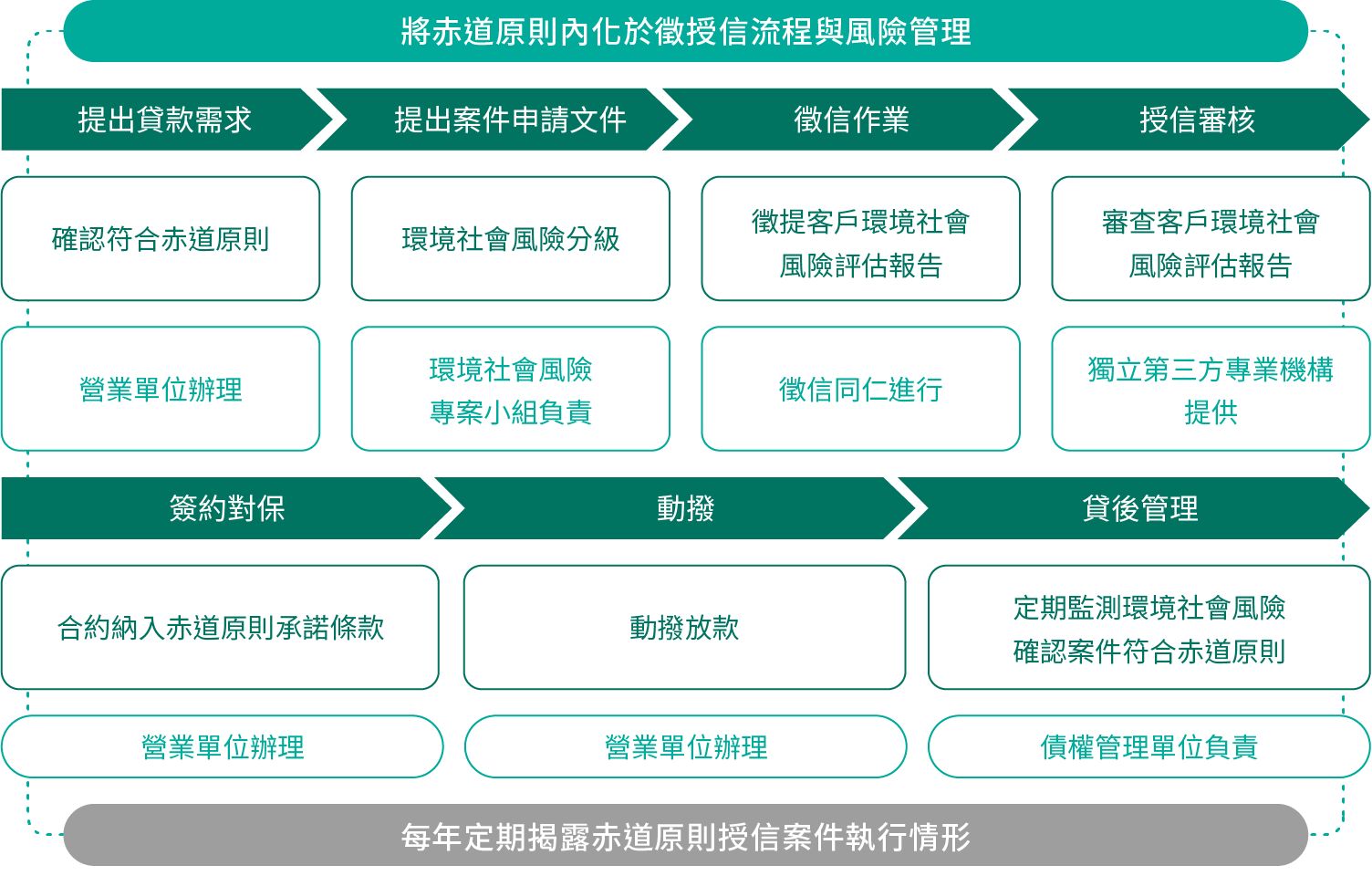

◎ 赤道原則

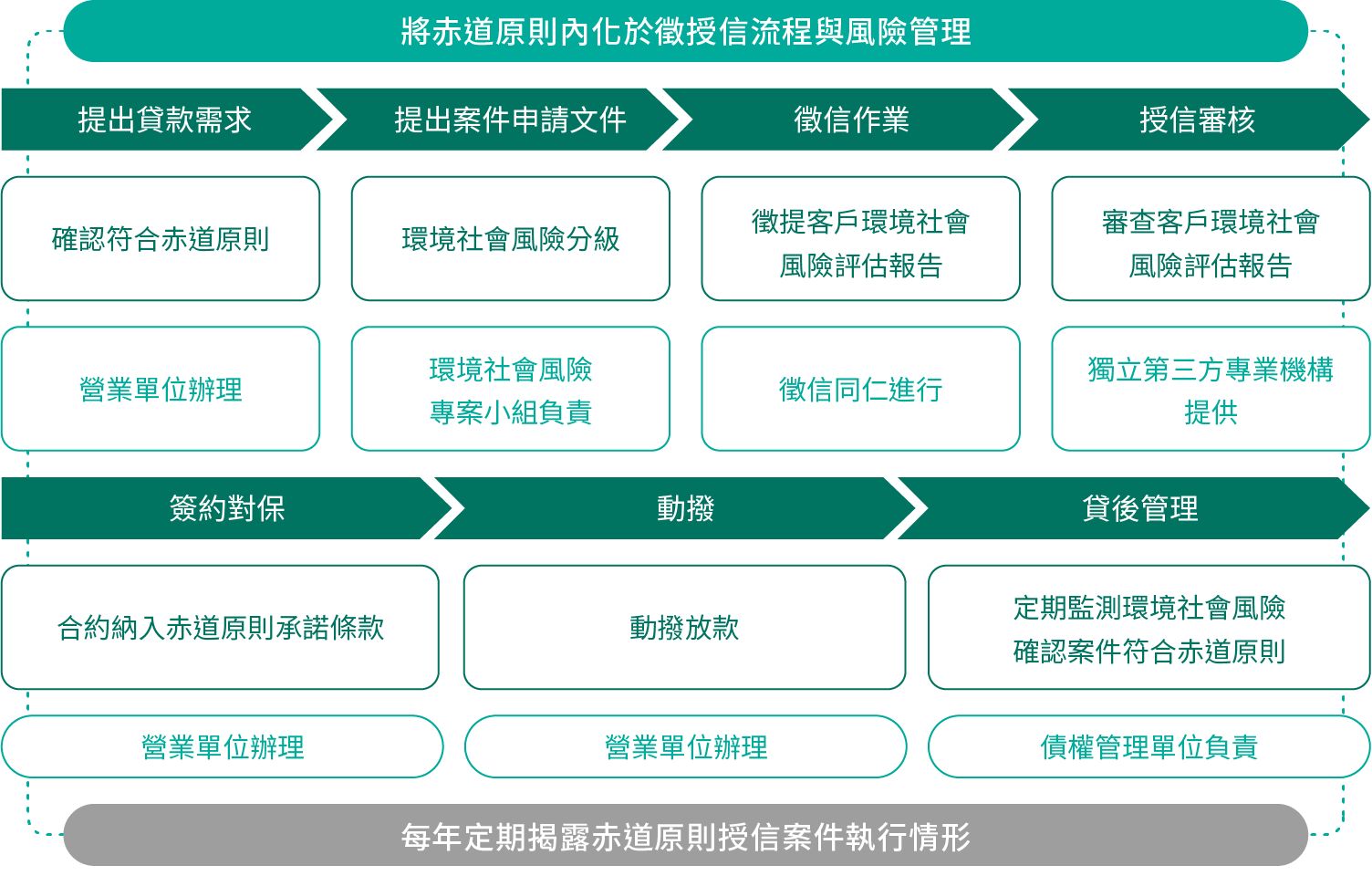

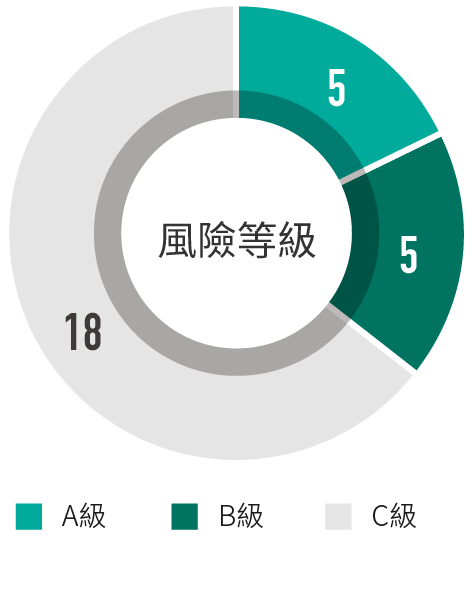

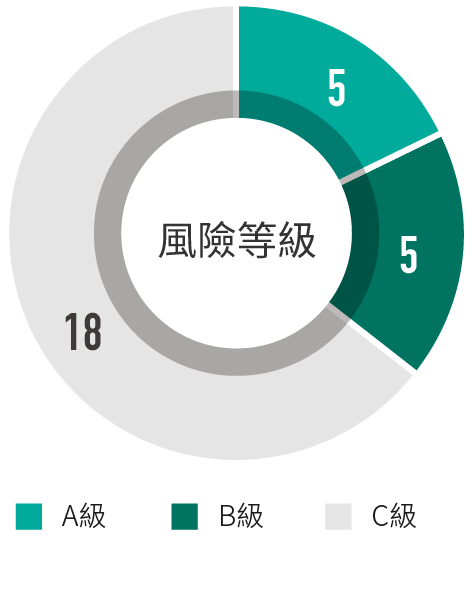

子公司第一銀行業於2020年12月21日正式簽署加入赤道原則協會,是全球第114家會員銀行,並於2021年1月6日函布實施「授信案件適用赤道原則作業要點」。依循赤道原則,於受理所有企業戶融資前,皆須依案件金額及用途判斷赤道原則適用性,針對適用案件由業務、徵審、貸後管理等單位成立專責之「環境社會風險專案小組」負責風險分級,並依據獨立且符合特定資格之第三方機構出具之「環境社會風險評估報告」、「環境社會風險監測報告」,進行環境社會風險審查及貸後監測,以確認承作案件符合赤道原則規範,適度降低潛在授信風險,運用金融業之影響力支持環境及社會永續發展。

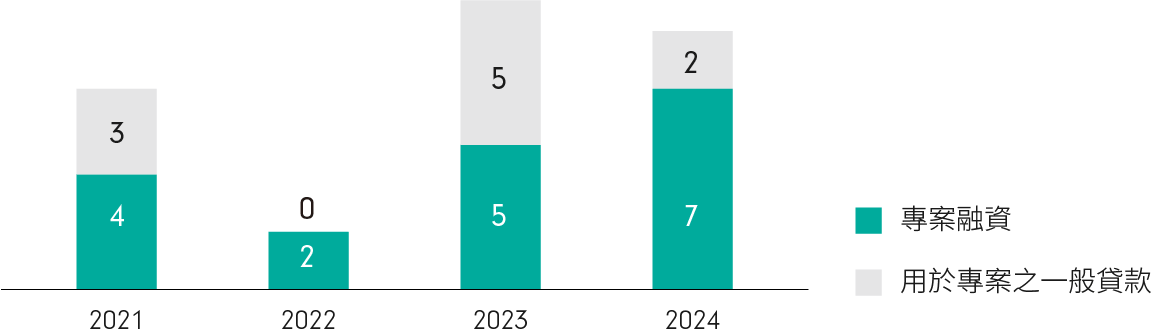

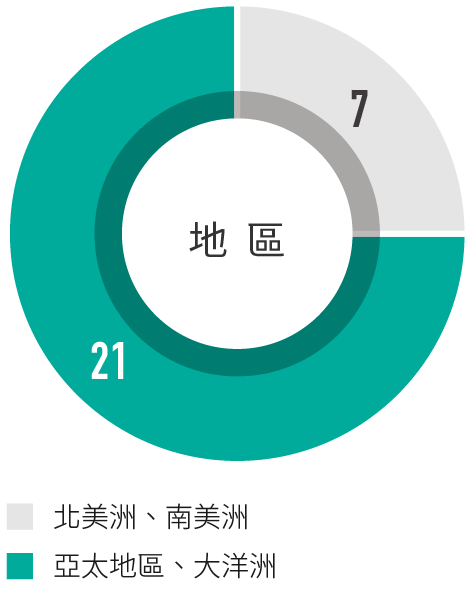

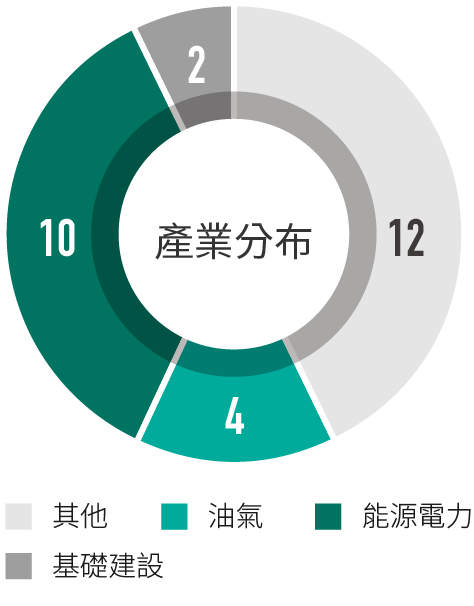

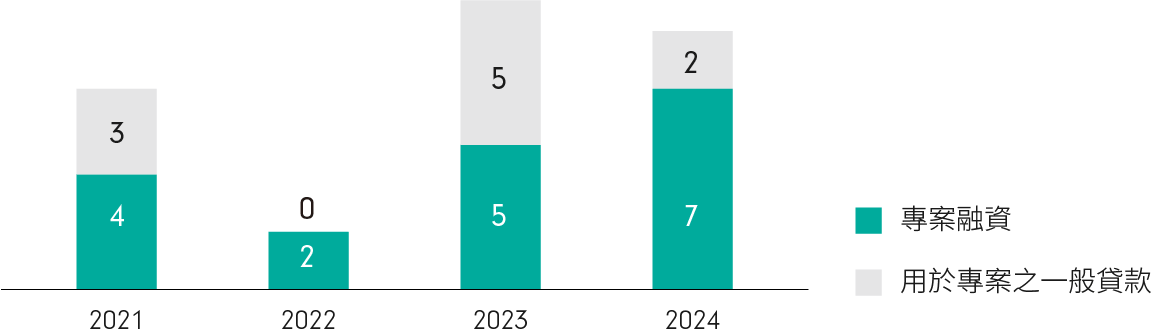

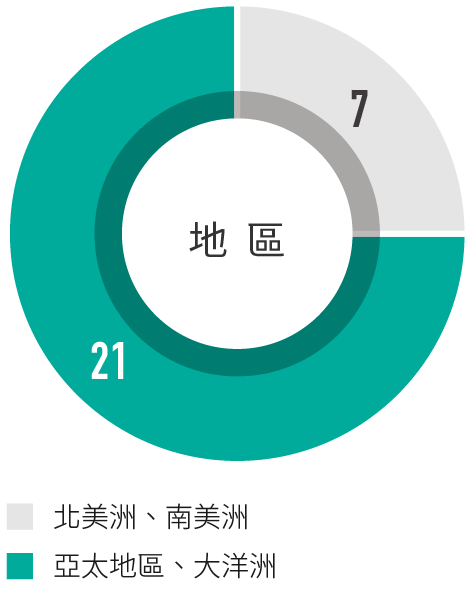

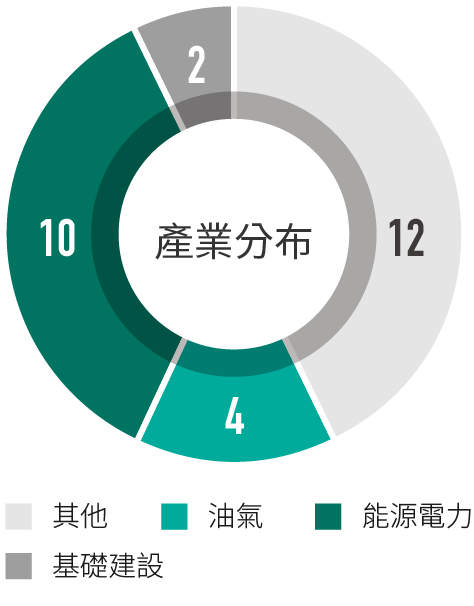

第一銀行2021-2024年共計核准28件適用赤道原則授信案件,案件所在地以亞太地區(臺灣)為主,產業以能源電力及油氣為大宗。

◎ 2021-2024年核准適用赤道原則授信案件數量單位:件

◎ 2021-2024年核准適用赤道原則授信案件類型單位:件

案例:

電力供應業 / 屋頂型(室內養殖型)漁電共生太陽能聯貸案件 第三方機構:美商科進栢誠工程顧問

第一銀行2024年共同主辦屋頂型(室內養殖型)漁電共生太陽能聯貸案件,案場位於嘉義縣義竹鄉,裝置容量約120MW,案場土地現多為魚塭及閒置魚塭,非屬生態敏感區域,亦非為文化財產/遺產保護區及原住民保留區,已取得環境部同意免辦理環評,並取得獨立第三方機構出具之「環境與社會盡職調查報告」,評估本案對環境之影響有限,經聯貸主辦行評定為C級。

對於可能造成之環境汙染影響,借戶已建立營運管理計畫、緊急應變計畫及「環境安全衛生管理計畫」,並就EPC廠商針對施工環境安全危害及環境風險進行初步辨識,應對措施包含定期灑水防止揚塵、採用低噪音施工機械、避免夜間施工、設置臨時截流及排水系統與沉沙池等。此外,為保障所有利害關係人之權益,除在當地舉辦施工前說明會,說明基地位置、開發配置、環境影響、交通動線及施工期程等,並提供窗口及建立投訴機制,確保暢通之溝通管道。

本案聯貸合約中規定借款人應確保有關環境保護、污染防治、廢棄物處理等均隨時符合法令規定,並不得涉有違反企業社會責任而造成顯著不利影響,包括但不限於勞工權益保護、環境維護及消費者保護,另應符合並遵守赤道原則的各項規範及要求,包括但不限於每年提供獨立第三方機構出具之赤道原則報告,以供銀行團檢視借款人是否於授信期間內為發展本專案所需完成之改善項目或行動計畫。

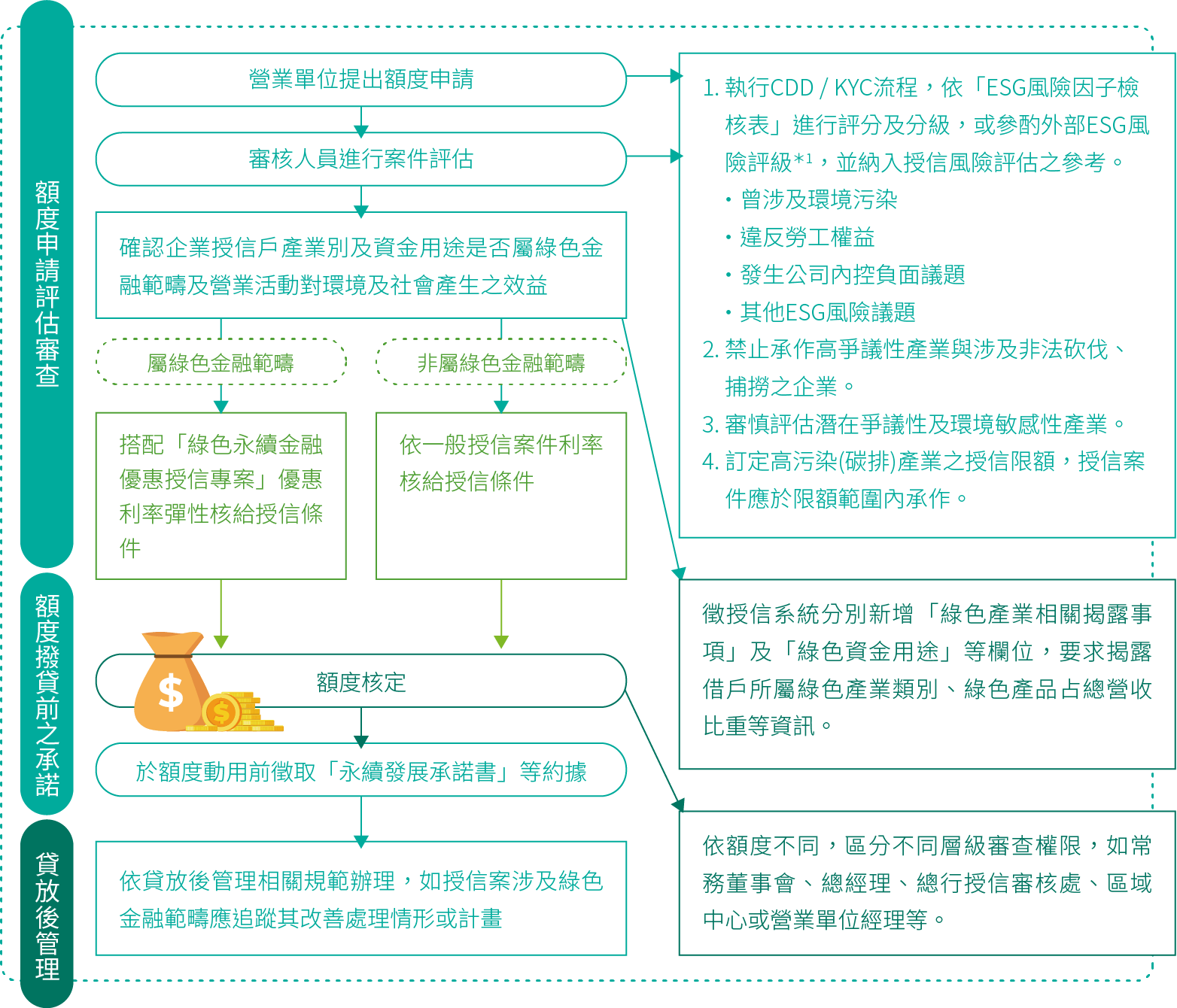

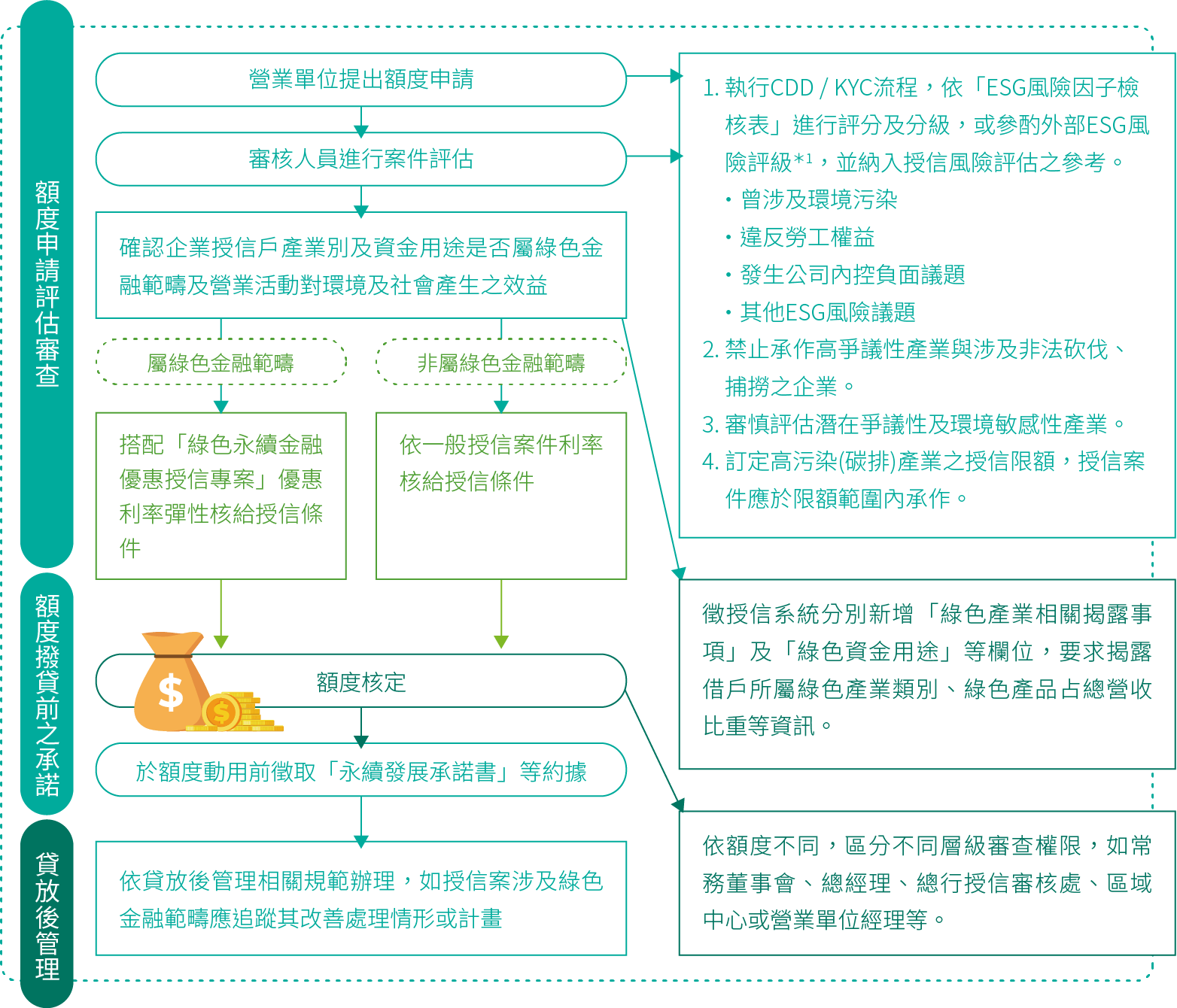

◎ 盡職授信

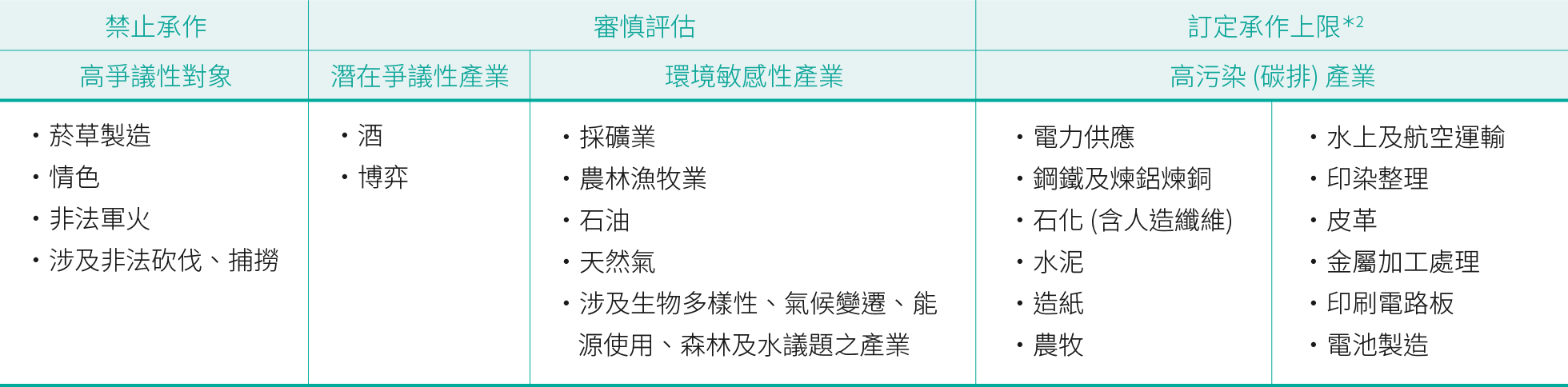

第一銀行落實責任金融,將企業授信戶是否善盡環境保護、社會責任及誠信經營納入融資評估之重點,持續於風險管理相關會議向授信審查人員宣導ESG審查機制,授信額度申請評估審查、額度撥貸前之承諾及貸放後管理三階段如下:

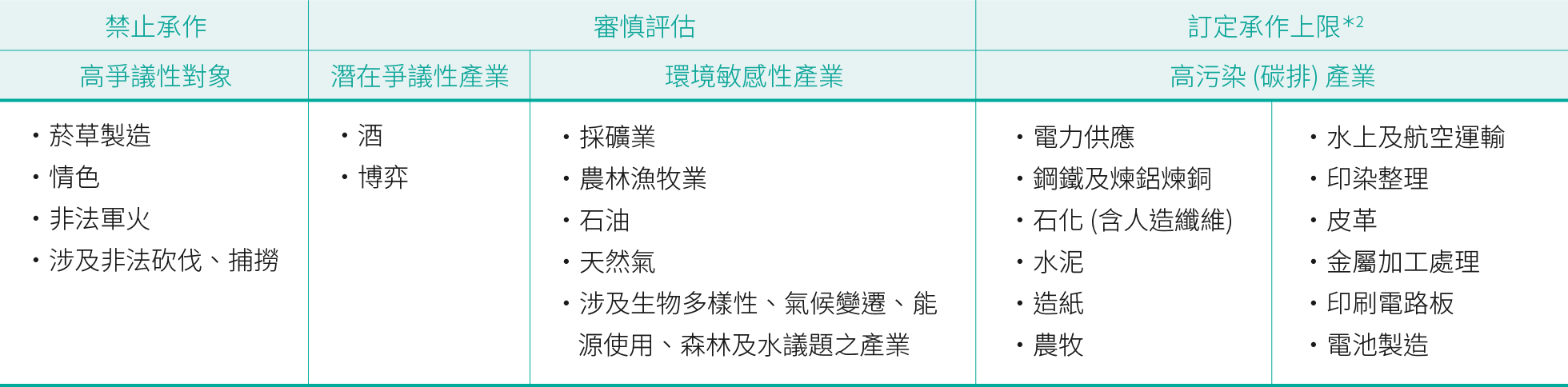

*2:2024年產業授信限額比重不得逾全行總授信13%。

於業務往來時切實執行客戶盡職調查(Client Due Diligence, CDD)及Know Your Customer(KYC)流程,透過「ESG風險因子檢核表」,分別檢視授信戶之ESG各面向風險,並進行評分及分級,以納入授信風險評估之參酌。若客戶曾發生污染環境、侵害人權/勞工權益、公司內控負面議題及其他ESG爭議情事時,即與客戶進行溝通議合,並於額度申請時敘明改善處理情形或改善計畫,額度審查單位則依據危害之嚴重性評估刪減額度或增加限制性條件,倘所涉及之ESG風險因子無法排除或改善,則拒絕貸放,以善盡金融業之社會責任。

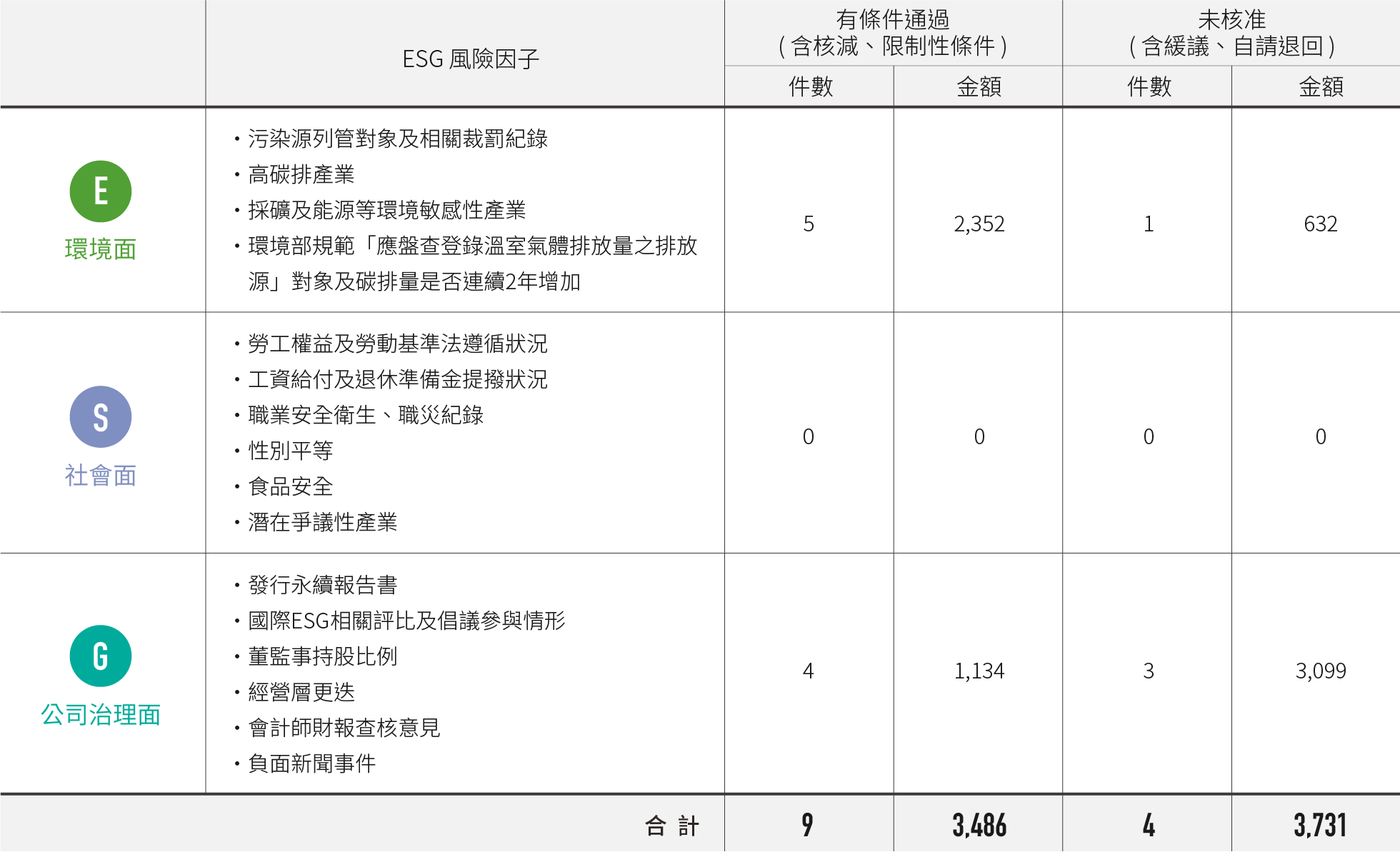

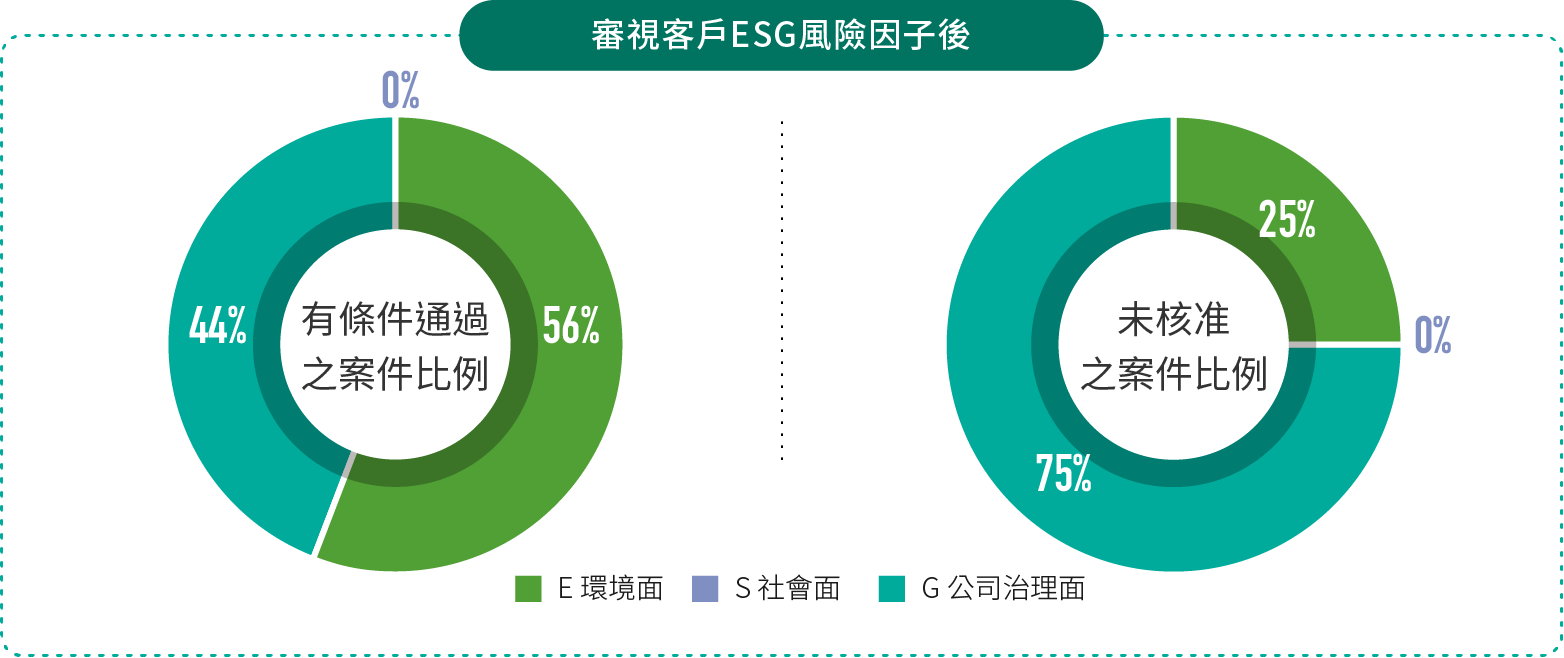

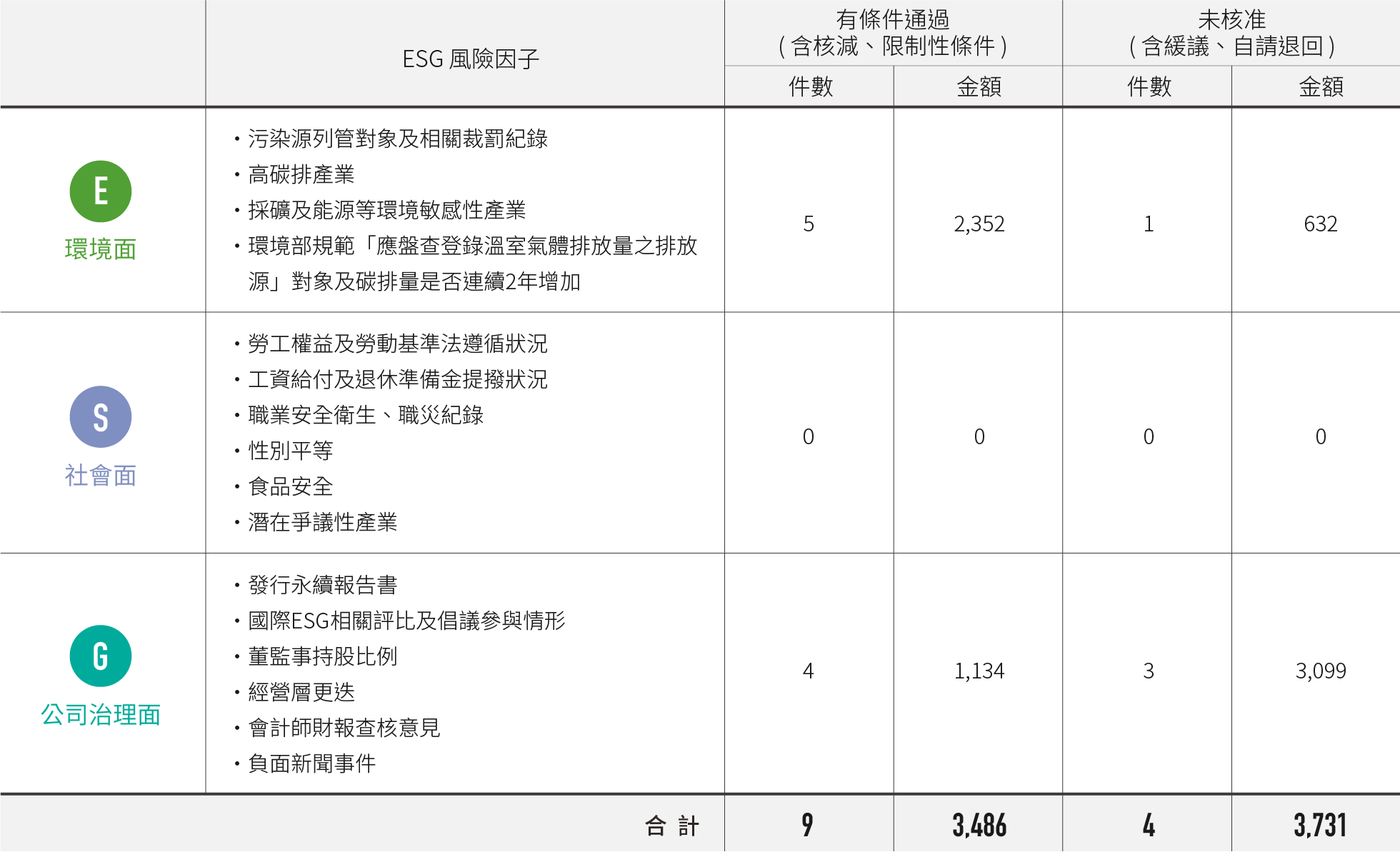

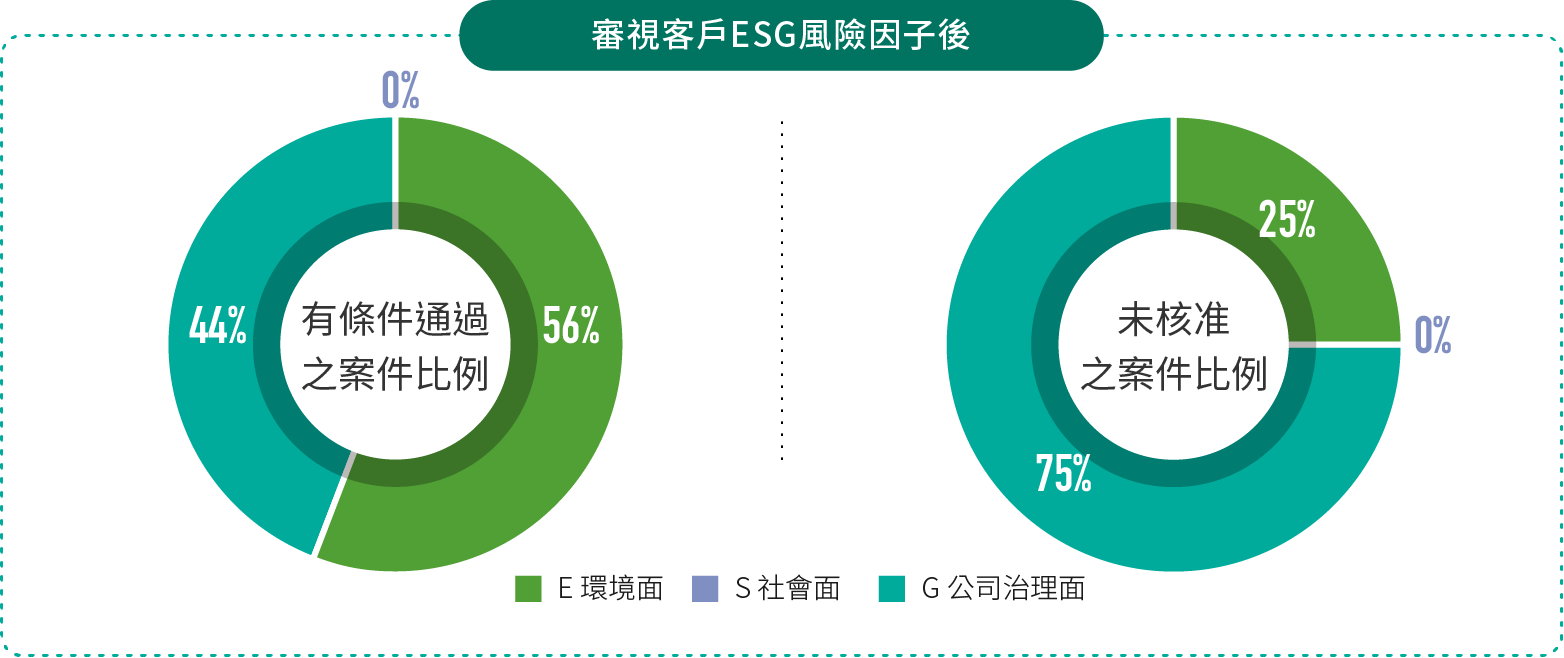

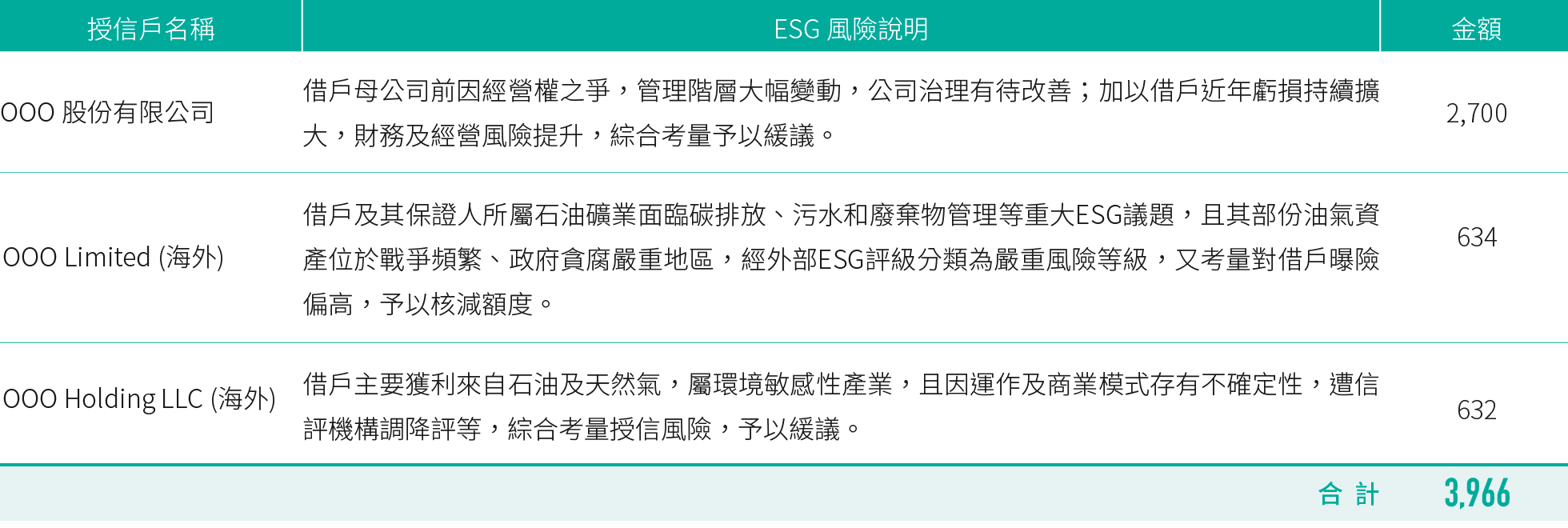

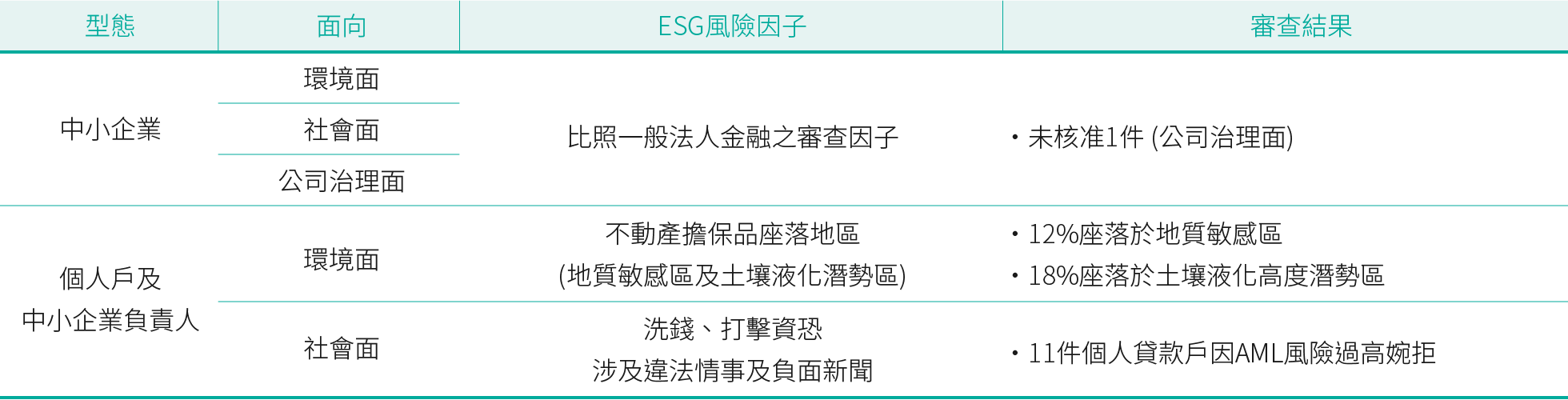

2024年辦理企業授信案件審查均100%將ESG相關議題納入授信決策過程,其中因ESG風險因素而致「有條件通過」(如:減貸或提高利率等)或「未核准」之案件共13件,分項情形如下:

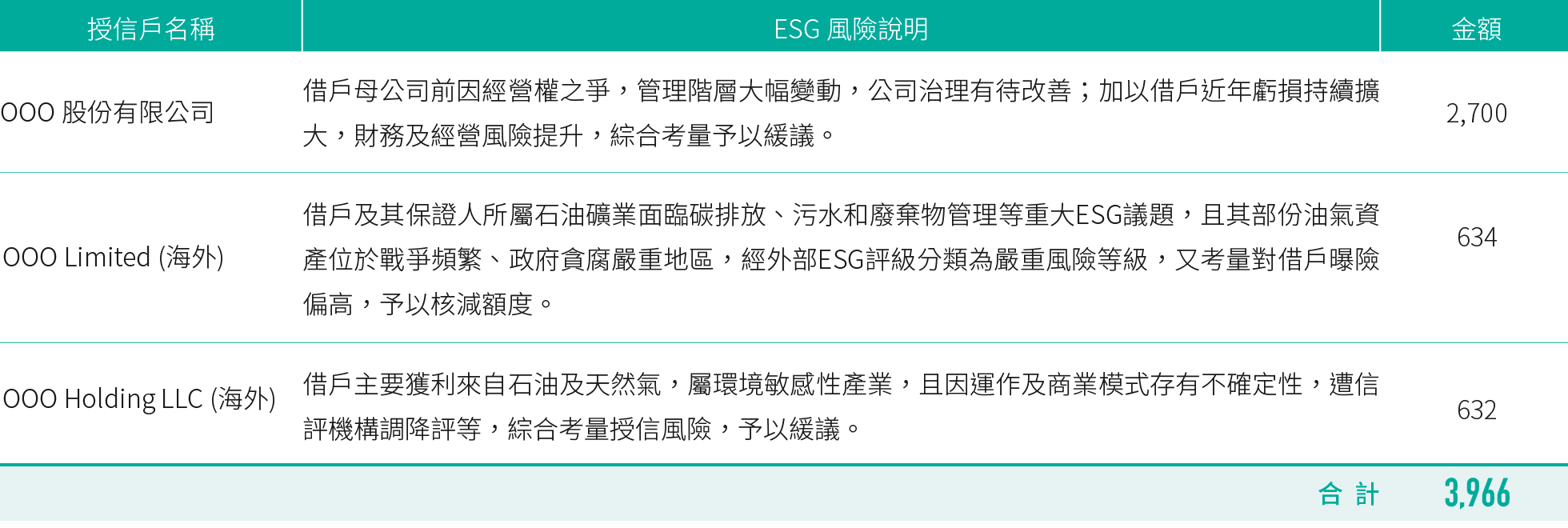

上述經審核人員認定屬ESG風險因素而致有條件通過或未核准案件,金額前三大授信戶名單如下:

為引導授信戶落實永續發展,我們積極敦促國內客戶重視永續發展,並徵取授信戶出具之永續發展承諾書,亦敦促海外客戶配合當地環保及人權等法令,2024年第一銀行、一銀租賃及第一金AMC成功徵取授信戶出具永續發展承諾書之覆蓋率達99.9%。

◎ 歷年國內外授信戶永續發展承諾書簽署情形單位:戶

*:包含第一銀行、一銀租賃及第一金AMC徵取之永續發展承諾書。

2024年為達成「永續金融先行者聯盟」投融資議合承諾事項,盤點集團2023年底國內投融資部位財務碳排放量前60%者,融資部分,第一銀行以徵取簽署永續發展承諾書(議合版)為議合推動方式,2024年完成議合比率達80.88%。

為強化貸放後管理,善盡金融機構對環境保護及社會永續之責任,第一銀行就授信戶因違反環保法令致遭政府環保機構裁罰而通報預警案件,了解其營運有無違反ESG原則,並對借戶提出建議改善措施,2024年符合「經政府環保機構裁罰違反環保法令者」預警徵兆之案件共計1件,將持續追蹤借戶取得環保主管機關之廢棄物處理許可證進度。另倘授信戶之貸款符合綠色融資用途,則強化覆審作業貸放後資金實際使用之查核,如發現有違反ESG原則等情事,應於覆審意見敘明,以作為未來授信額度審核之參考,2024年經覆審人員辦理覆審,無相關情事發生。

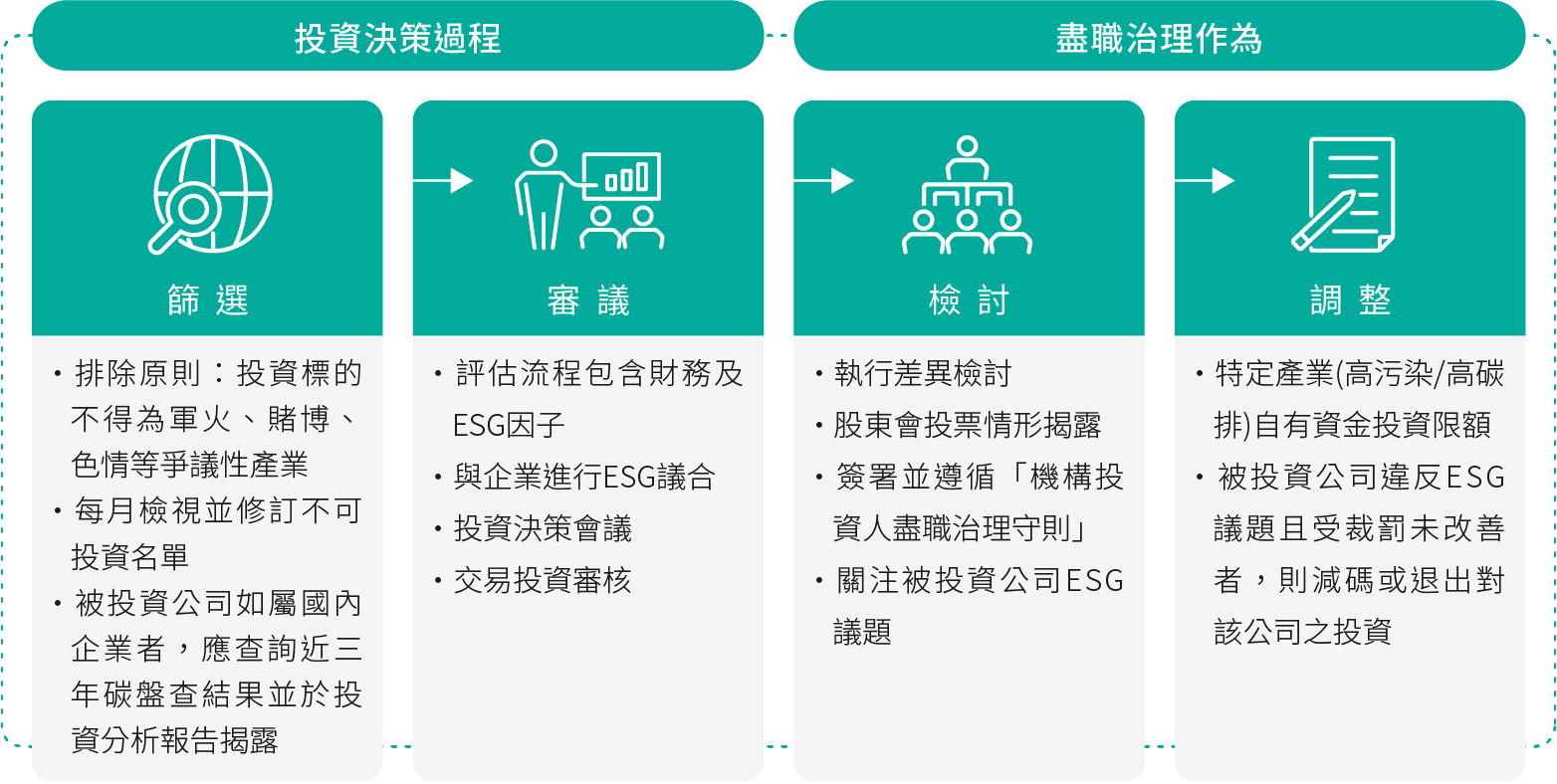

◎ 責任投資

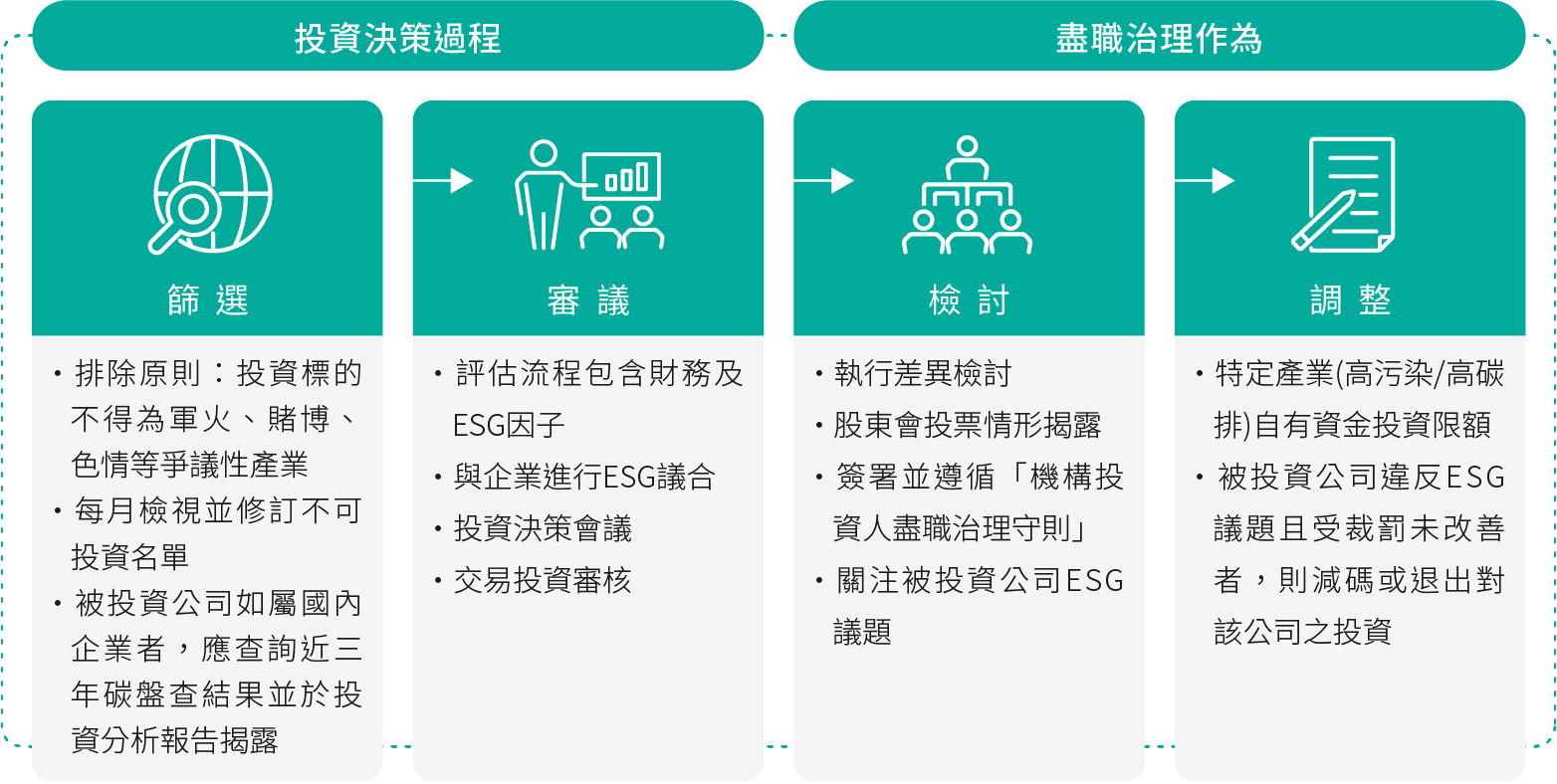

第一金融集團針對責任投資設立標準評估流程,落實盡職治理守則及遵循相關法規,善盡資產管理人之忠實義務以謀取受益人與股東之最大利益。

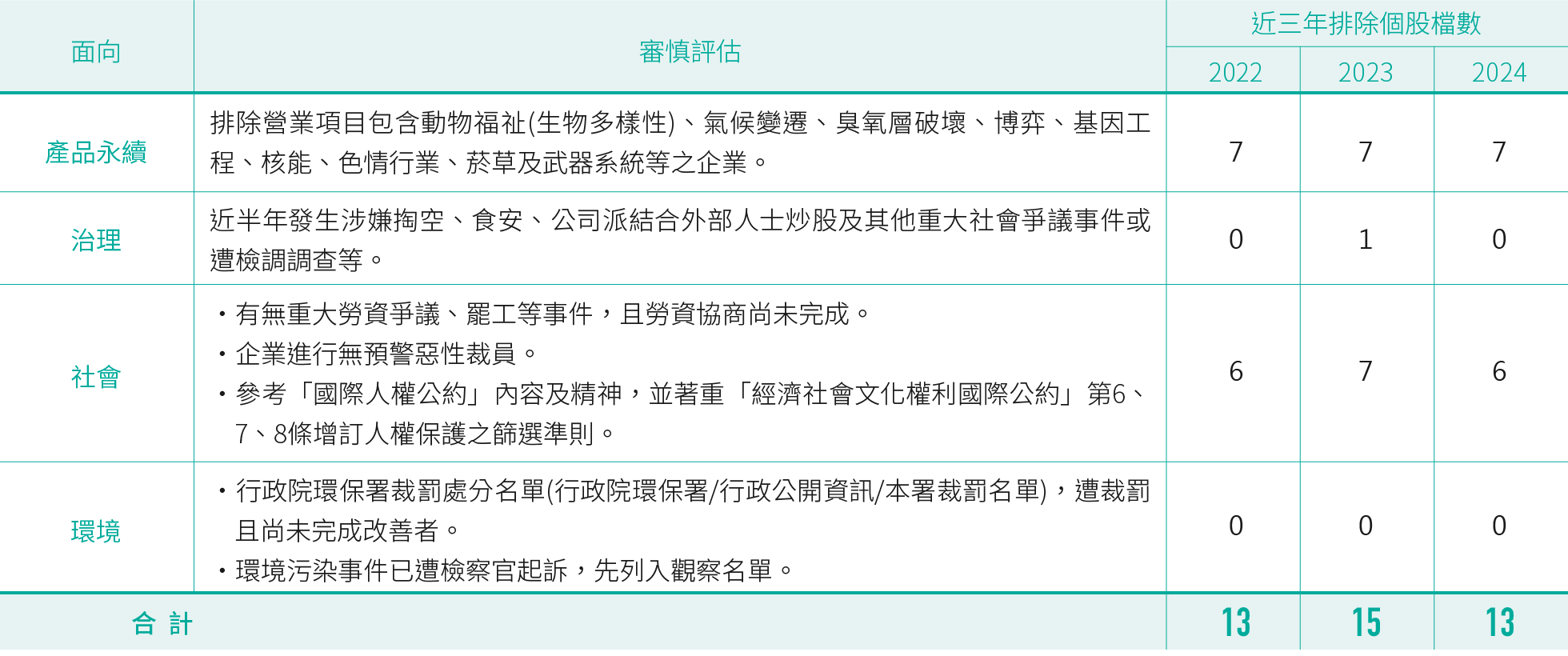

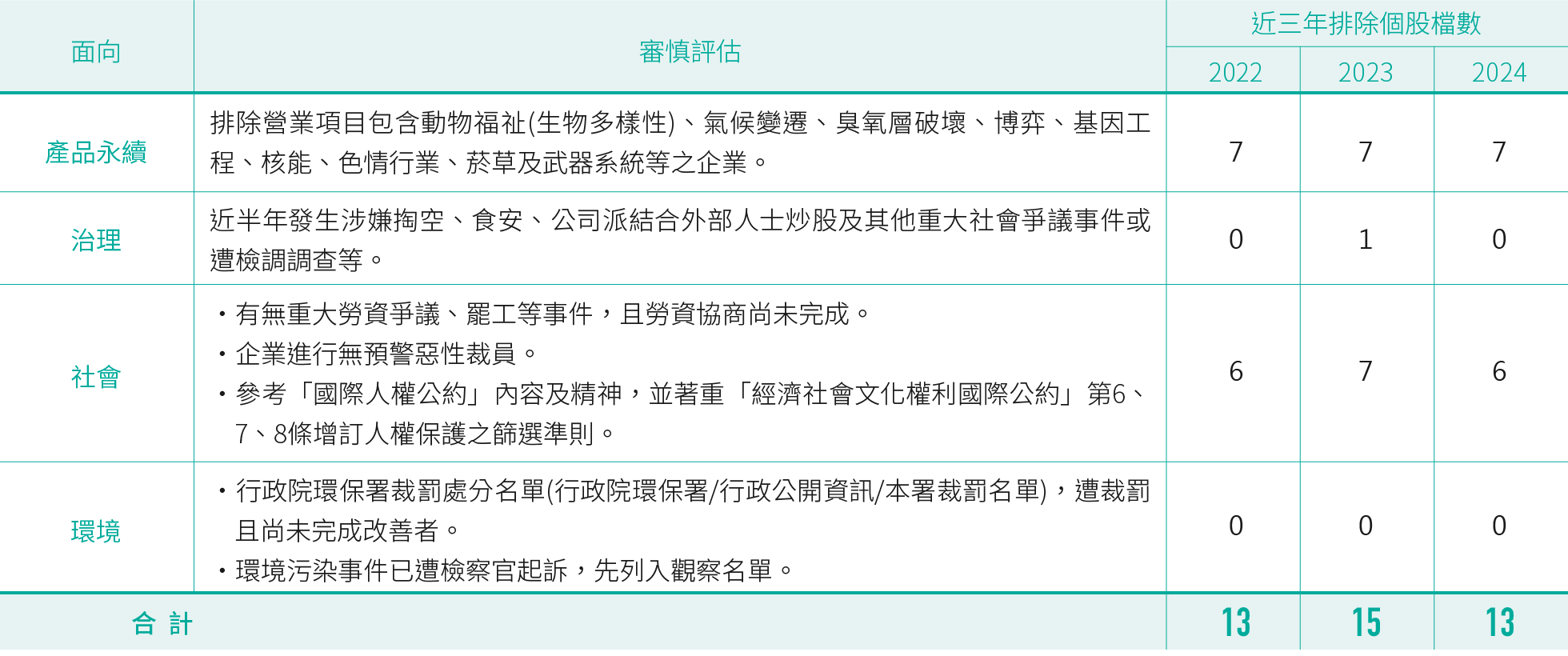

第一金投顧每月檢視並修訂「違反永續發展之不可投資名單」,依據產品永續、治理、社會、環境等面向檢視投資標的,將違反永續發展宗旨之企業列為不可投資名單,並參考「國際人權公約」內容及精神,著重「經濟社會文化權利國際公約」第6、7、8條增訂人權保護為社會面向之篩選準則,2022~2024年不可投資名單排除個股檔數分別為13、15及13家公司,提供金控、銀行、證券、投信、人壽及創投6家公司參考;2024年第一金投信6檔國內基金(小型、創新趨勢、電子、核心戰略、店頭與中概平衡)投資股票池中沒有「違反永續發展之不可投資名單」之個股,且國內股票型基金股票池中有88.3%公司編製申報其永續報告書。

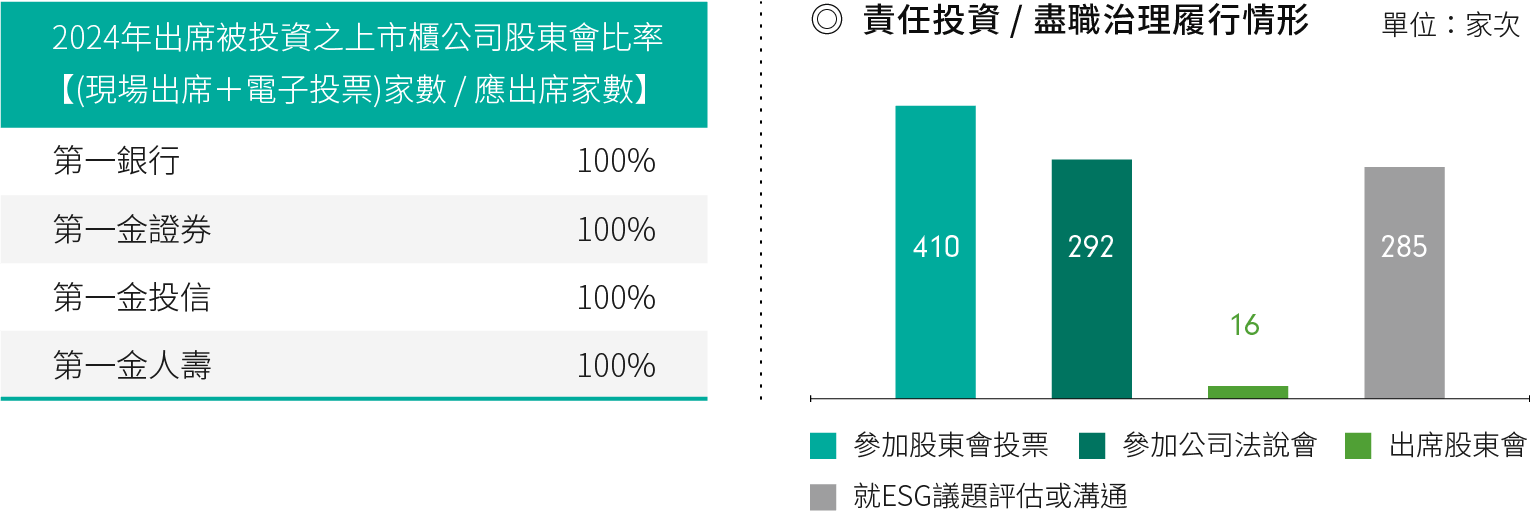

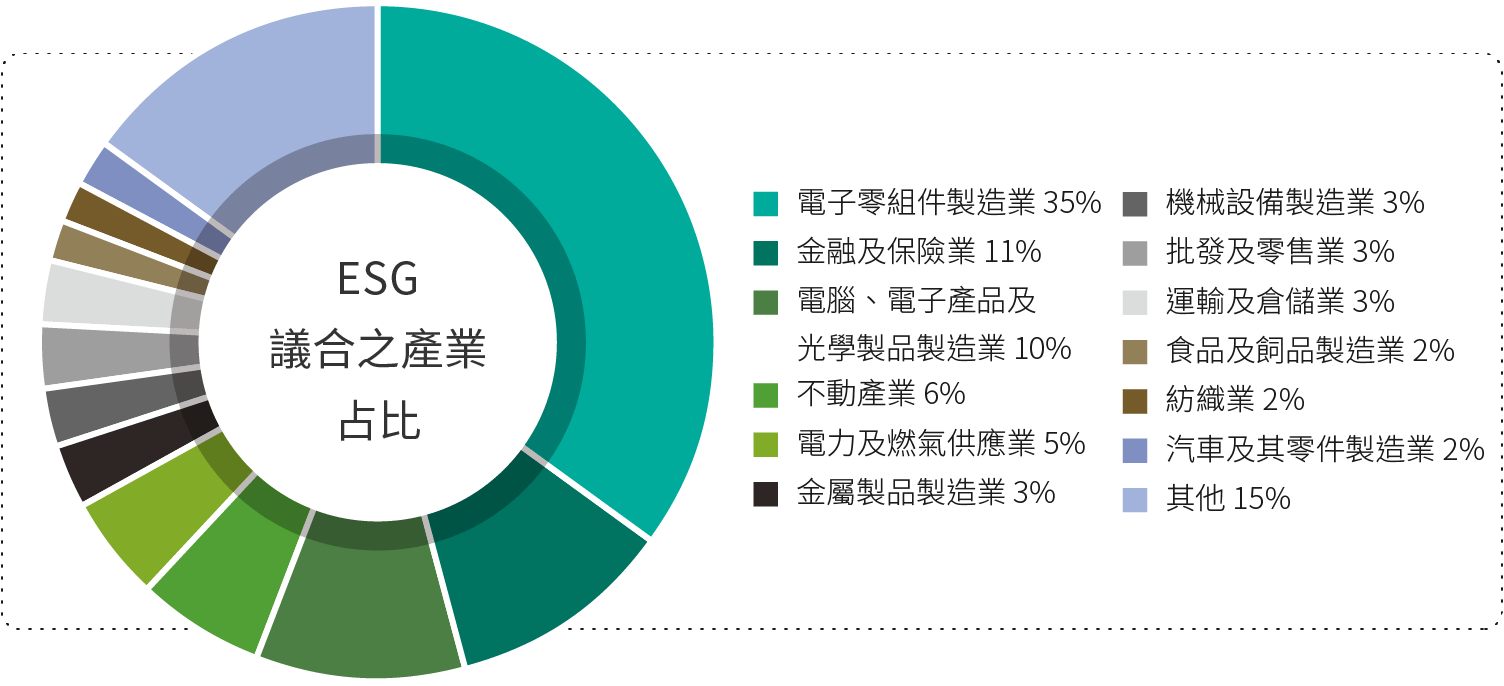

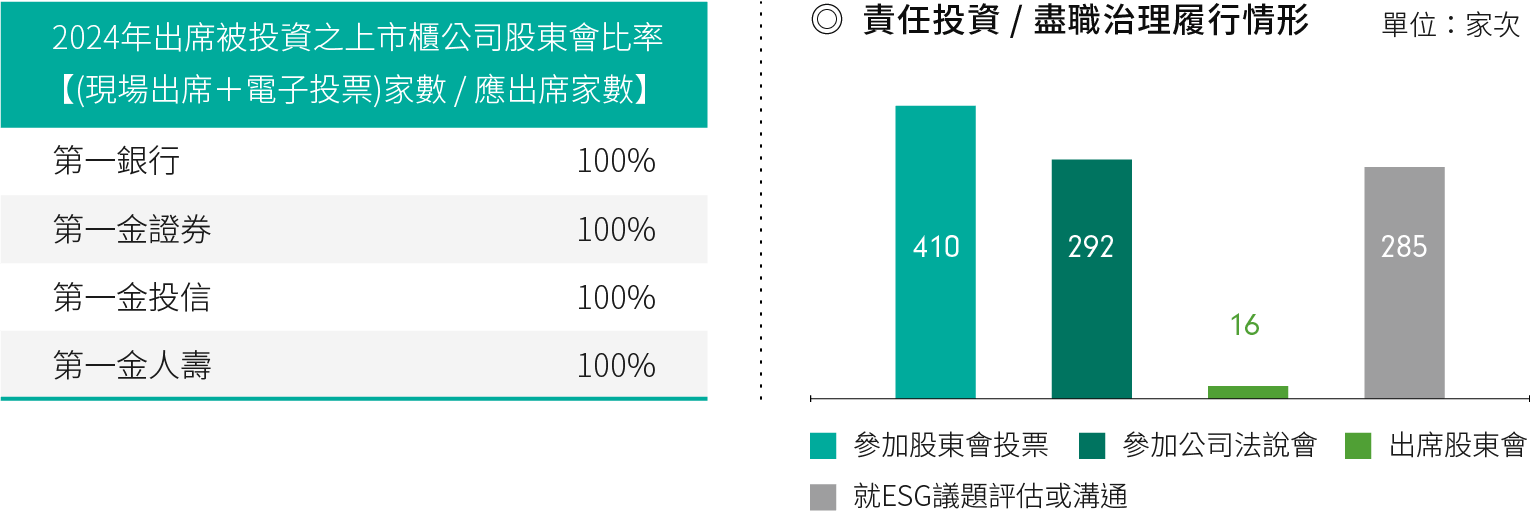

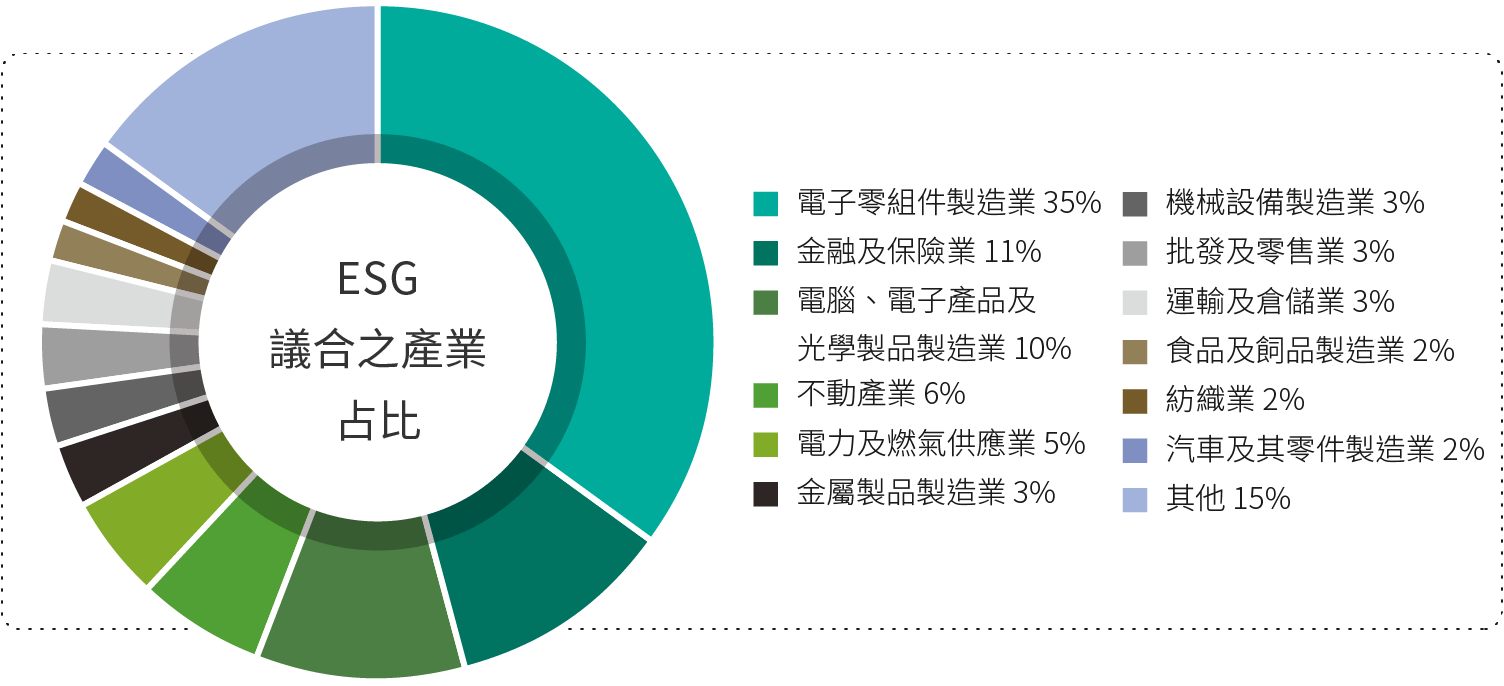

為善盡資產擁有人或管理人責任並增進本集團及資金提供者之長期價值,銀行、證券、投信及人壽子公司均完成簽署「機構投資人盡職治理守則」遵循聲明,並於公司網站揭露盡職治理履行情形,2024年第一銀行及第一金證券皆名列證交所公布「機構投資人盡職治理資訊揭露較佳名單;另針對投資標的屬2023年底集團國內投融資部位財務碳排放量前60%者,第一銀行以徵取簽署永續發展承諾書、發放問卷、透過股東會發言及與被投資公司信件往來之方式,詢問投資標的關於氣候變遷風險、淨零排放及具體減碳目標之行動方案並取得承諾,另第一金控亦主動加入CDP國際組織之議合計畫,藉由國際倡議組織,共同發放氣候與自然環境變遷風險問卷,以增進議合成效。截至2024年底完成議合比率為82.4%,達成「永續金融先行者聯盟」投融資議合承諾事項。

零售銀行 / 個金業務

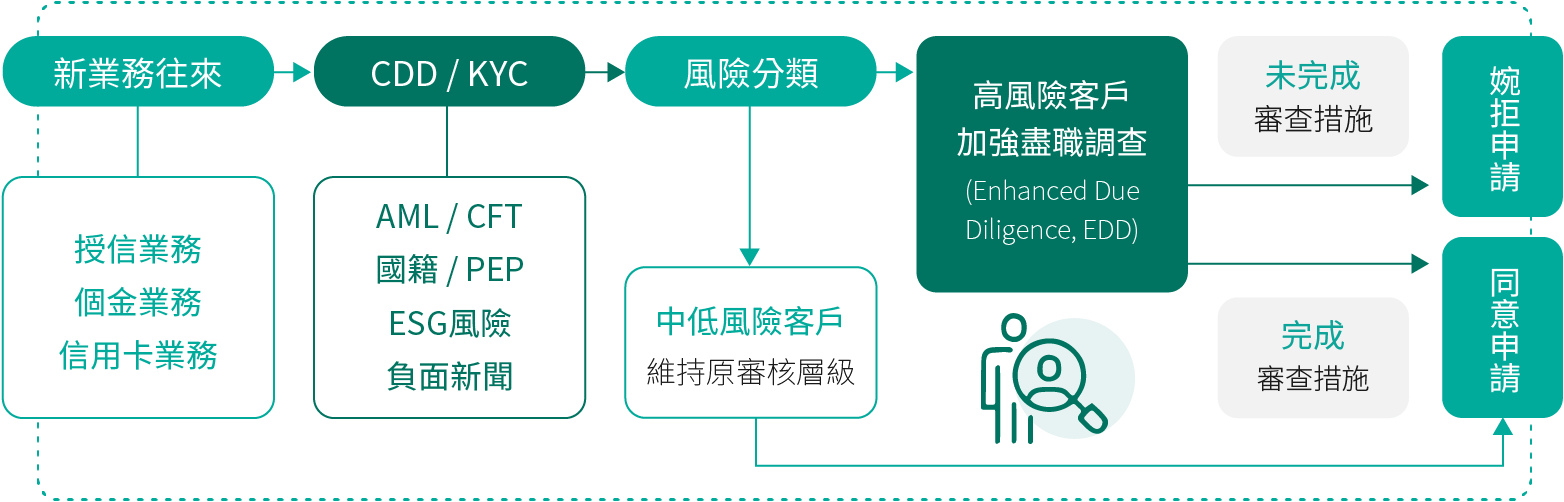

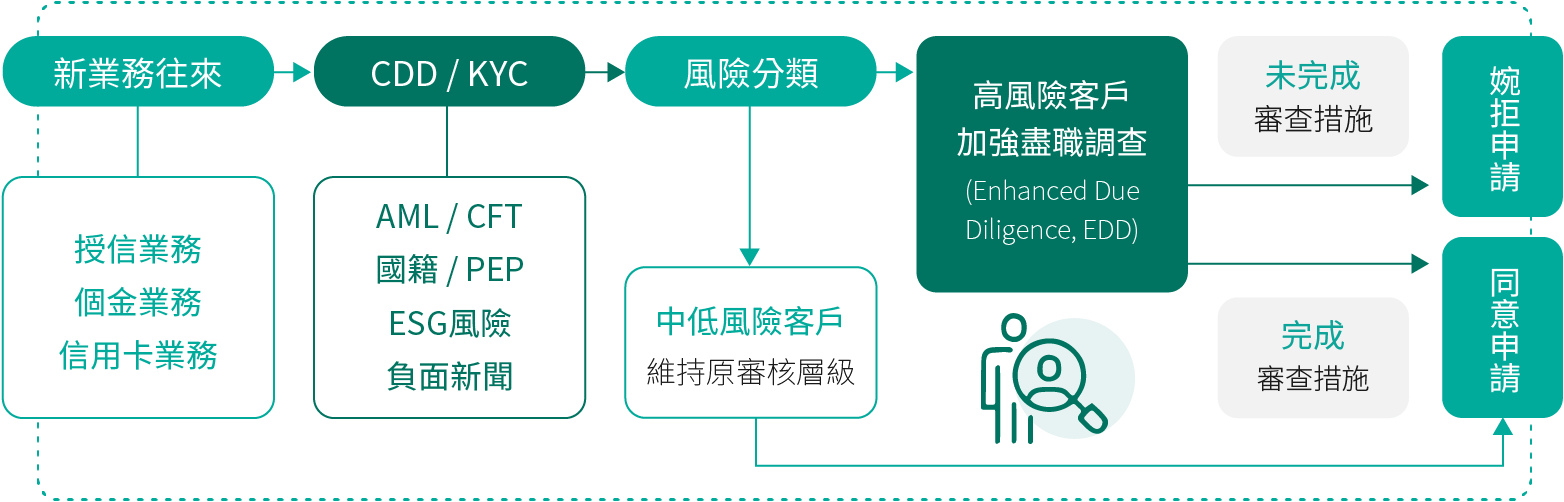

◎ CDD / KYC 審查流程

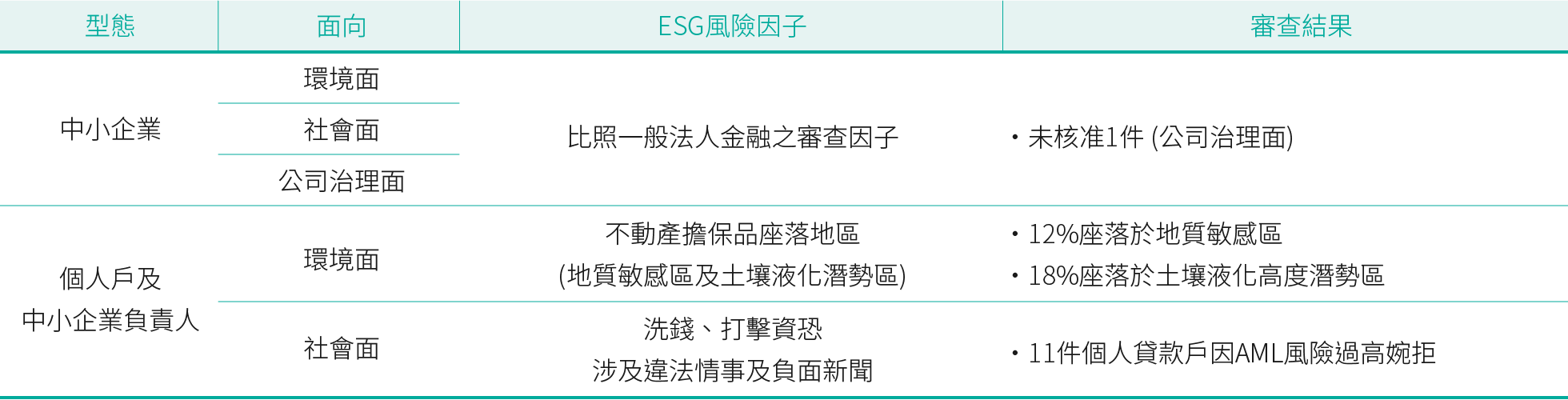

為提升授信資產品質及韌性,我們將ESG風險因子納入中小企業(含獨資及合夥)及個人金融之零售銀行業務審查流程,客戶須100%通過財務評估及ESG風險審查程序,確保在財務上具有可持續性,並有承受不可預見的風險事件之韌性。

新開戶或客戶新增業務往來項目時落實客戶盡職調查(CDD)及Know Your Customer(KYC),包含切實執行個人戶及中小企業負責人之洗錢防制(AML)及打擊資恐(CFT)警示名單查詢,並對高風險客戶加強盡職調查(Enhanced Due Diligence, EDD),另將客戶是否曾有涉及ESG風險納入調查項目,若鑑別ESG相關風險過高,則拒絕交易或婉拒往來,以降低提供之商品與服務對社會環境造成不利之影響;且中小企業金融業務比照一般法人金融業務納入對高污染(碳排)產業之限額控管、爭議性及環境敏感性產業之承作限制,評估其對環境及社會永續之影響。

為將擔保品價值減損之風險納入鑑價考量,須逐案至「經濟部中央地質調查所」網站查詢「地質敏感區」及「土壤液化潛勢區」資訊,同時揭露於鑑價報告中,供審核人員綜合考量擔保品之氣候變遷風險,倘不動產擔保品為丙種建地之建築物*,且屬新案或增貸案件,需由第一銀行總行鑑價管理部、區域中心或自行鑑價單位獨立鑑估。

*:即建物謄本座落地號之使用地類別為丙種建築用地 (係供森林區、山坡保育區、風景區及山坡地範圍內之農業區建築使用者)。

◎ 零售銀行授信審查與ESG議合

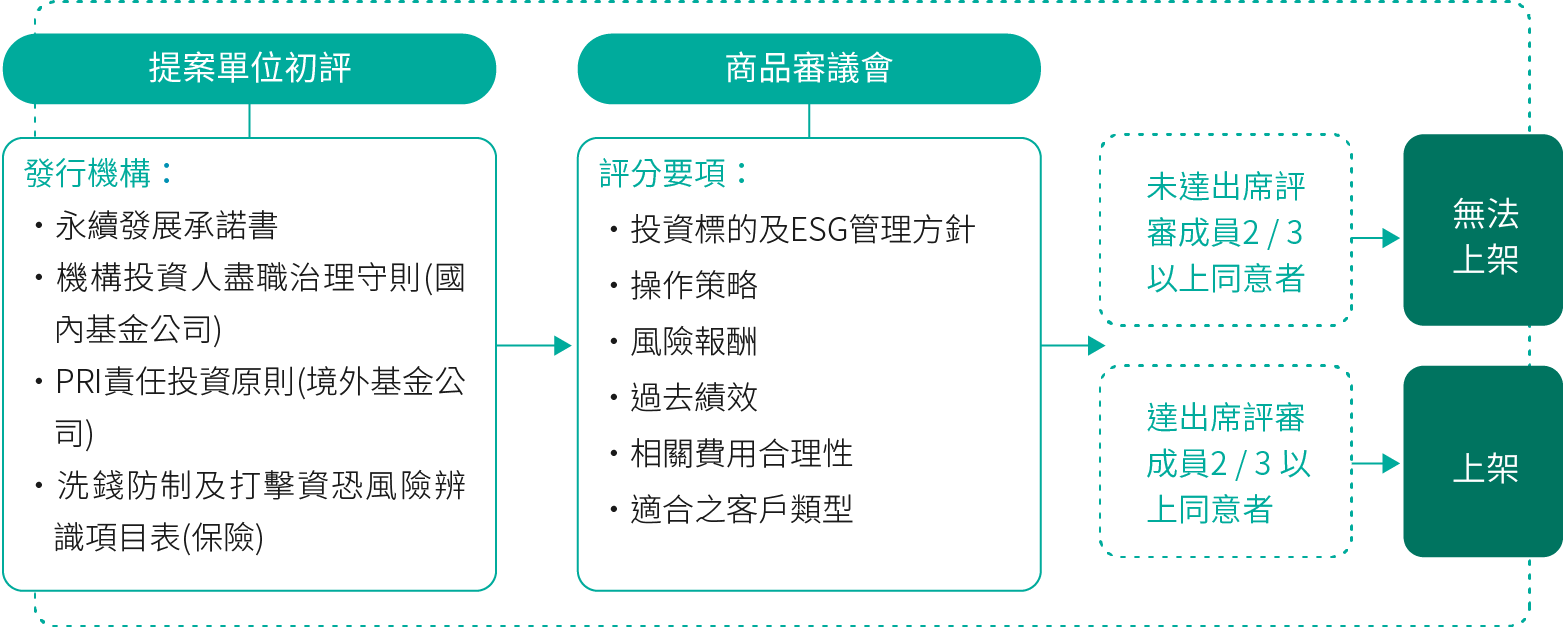

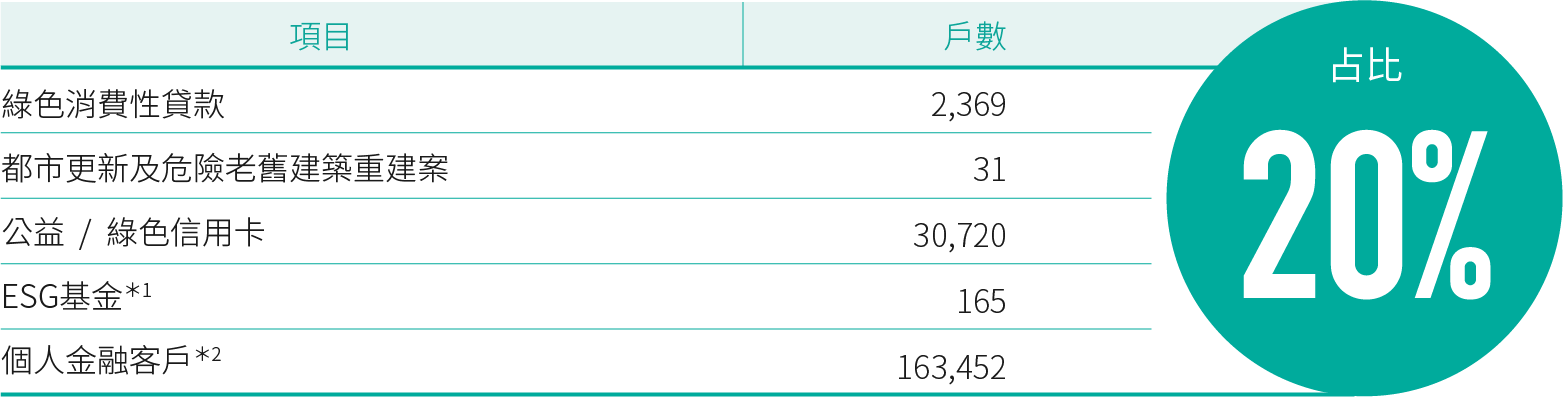

為強化與零售銀行客戶溝通及辨識ESG相關風險與機會,第一銀行與客戶往來前透過面對面對談、講座、動/靜態文宣及社群互動等方式不定期與客戶互動並傳達ESG資訊,且攜手轉投資企業東亞建築經理公司及政府單位提供客戶ESG相關諮詢服務,全面提升客戶ESG意識;建立業務往來時則藉由融合ESG風險因子之審核機制辨識潛在ESG風險及機會,更積極與客戶溝通,邀請客戶使用永續金融商品與服務,包含綠色產業/企業貸款、綠色消費性貸款、綠色信用卡及相關諮詢服務等,使客戶可透過每一次的金融行為實際參與ESG行動;確實建立業務往來後,則持續監控客戶是否違反ESG情事,並採取矯正措施,降低商品與服務對環境及社會之負面衝擊。

*1:精選2024年29檔符合國內主管機關規範之ESG基金。

*2:2024年房貸、信貸、信用卡貸放之顧客數。

第一銀行自2023年起於iLEO APP新增信用卡「消費碳足跡查詢(Carbon Calculator)」功能,供卡友了解每月刷卡消費之碳排放量,為公股銀行首推此功能,截至2024年底共計33,983位客戶啟用該功能。

為鼓勵持有綠色信用卡之卡友辦理電子帳單及使用一銀帳戶自動扣繳信用卡費,持續推出低碳生活享回饋活動,活動期間內於指定之綠色消費通路刷卡即可享刷卡金回饋,實踐低碳綠消費。

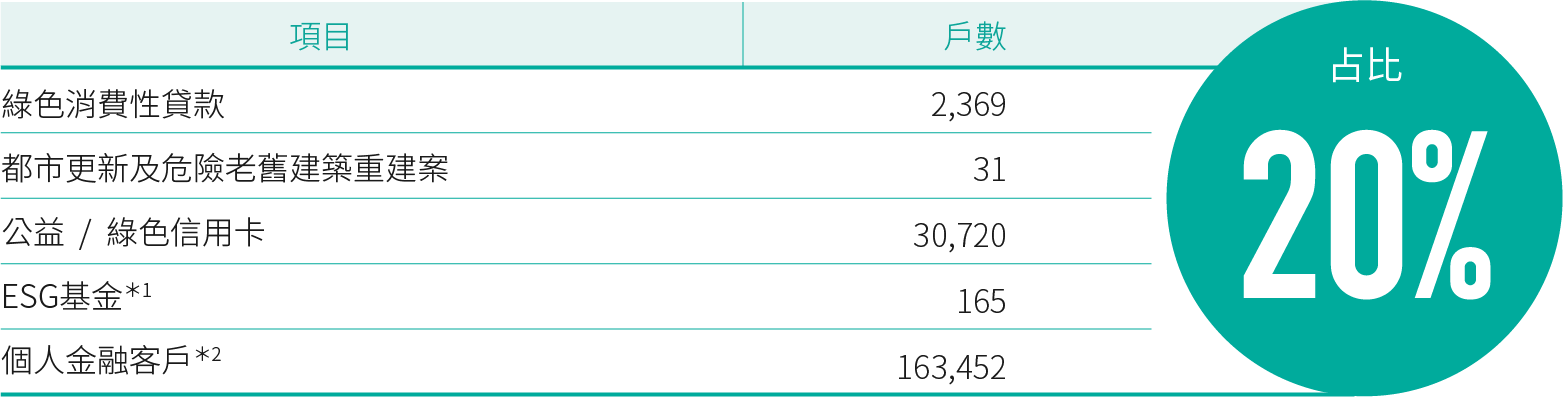

◎ 商品審查 - 將ESG風險與機會納入上架評核項目

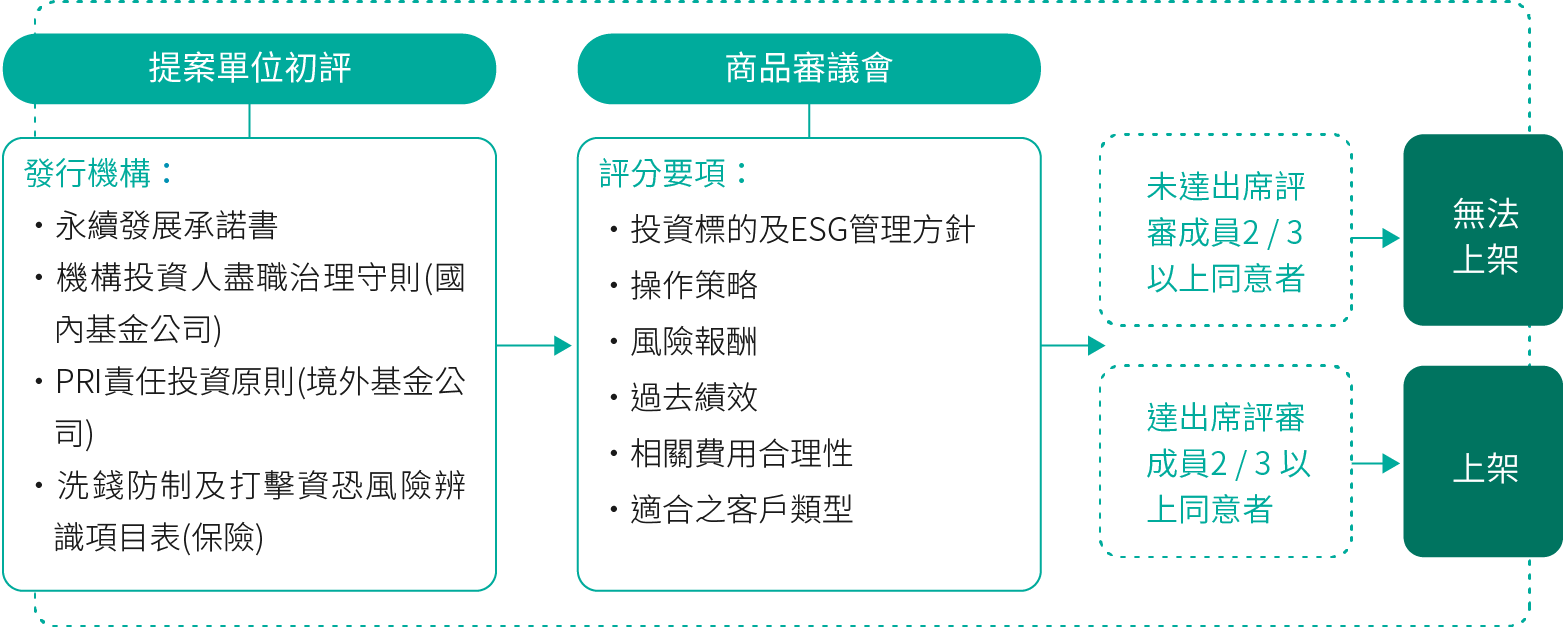

為避免提供之金融商品與服務造成環境及社會之負面衝擊,銀行、證券、投信及人壽子公司將ESG因子納入理財商品上架之遴選標準,透過嚴謹的商品審查,兼顧風險控管與社會、環境的永續發展,為客戶與投資人追求可持續性的長期報酬。為充分了解商品適合度(know your product, KYP),第一銀行上架之理財商品須以評分表檢視ESG相關評核項目是否涉及重大負面ESG議題(如空氣汙染、水汙染、違反人權與勞工權利、公司內控與員工操守不佳等),且配合主管機關修訂ESG基金認定標準,上架ESG基金須通過金管會審查,並列入集保基金資訊觀測站ESG基金專區,以避免上架商品有漂綠行為;於提案單位初評通過後,將相關資料彙送「理財商品審議會」複審,審查項目至少包括投資標的及ESG管理方針、操作策略、風險報酬與過去績效、相關費用合理性、適合之客戶類型等,並依商品特性訂定商品風險等級分類,經出席評審成員2/3以上同意者,方可上架銷售,2024年商品上架審查共計217檔,下架審查共計6檔,上架商品經ESG審查的比例為100%。為確保所銷售商品與客戶風險承受度之等級相當,保障客戶與投資人之權益,銷售過程亦遵循洗錢防制及打擊資恐相關規範,並評估商品風險與客戶風險適合度(know your customer, KYC)。

投融資脫碳策略

為響應政府2050年淨零排放目標,第一金控自2023年起建立投融資業務脫碳機制,且銀行、證券、人壽、投信及創投子公司皆將相關規範納入永續授信/投資政策中,由上至下落實減碳策略,鼓勵企業進行節能轉型,並將資金引導至對環境衝擊較低之項目。

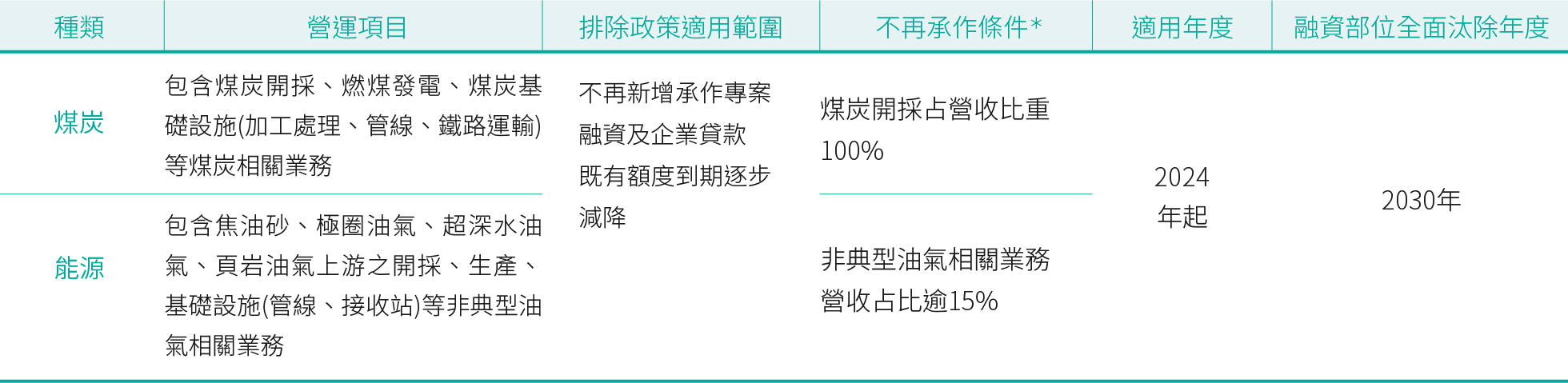

◎ 融資脫碳

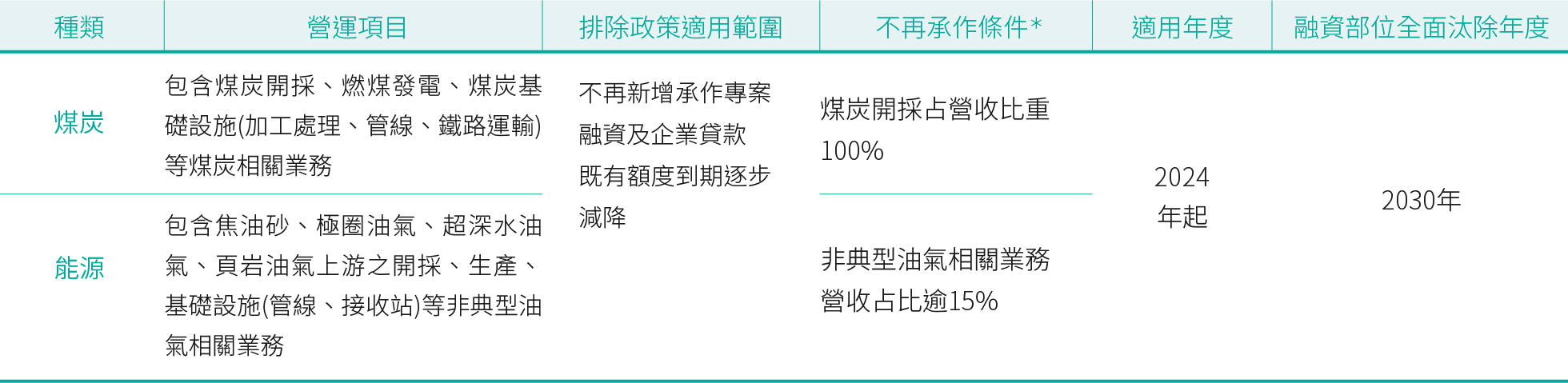

第一銀行自2023年2月起建立融資業務脫碳機制,針對煤炭開採之企業融資、興建燃煤電廠之專案融資(屬減碳轉型者除外)及非典型油氣營收占比逾一定比重之企業融資案件,承諾不再承作新案或既有案件之增貸,2024年9月進一步擴大限制對象,且現有部位到期後亦應減降,逐步減少對相關產業融資,預計2030年前部位歸零。

*:符合以下條件者得例外承作:(1)資金用途屬減碳轉型;(2)借戶或所屬集團已對外宣示淨零或減碳承諾,或提出具體減碳目標或轉型計畫;(3)借戶屬當地政府已承諾淨零或提出減碳目標之機關或國營事業。

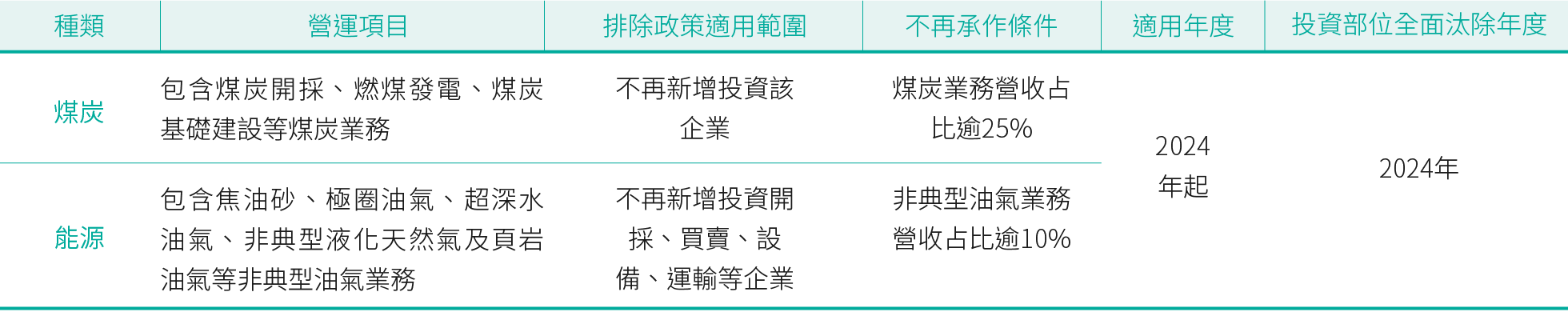

◎ 投資脫碳

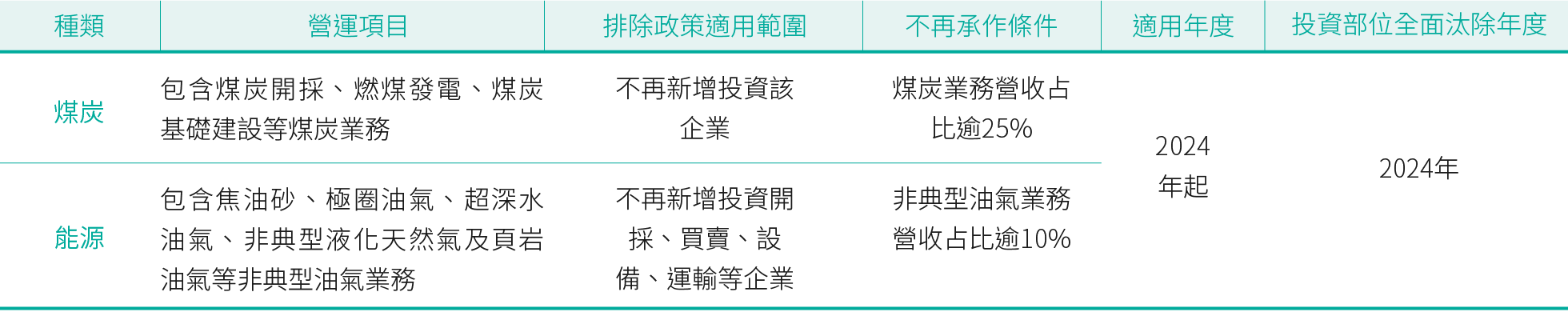

針對煤炭及能源等敏感性企業訂定投資排除政策,適用範圍主要包含主動投資及第三方管理之投資業務,並積極與客戶議合,鼓勵進行節能轉型,倘客戶無法配合,將逐步減降投資部位,以推動企業永續發展。第一銀行為發揮機構投資人之影響力,加速推動投資業務脫碳進程,2024年進一步強化脫碳承諾,降低營收占比比重,公開承諾不再新增投資於無低碳轉型計畫之高碳排企業,另除資金用途可明確認定為減碳轉型或當地政府已提出淨零承諾、減量目標之國營事業外,不再新增投資「煤炭業務營收占比逾25%」及「非典型油氣業務營收占比逾10%」之企業,並已於2024年全面汰除此類企業之既有部位。此外,為強化投資業務之氣候變遷風險管理機制,逐年調降高污染及高碳排產業之投資限額,並規範被投資企業如屬高污染及高碳排產業,除依ESG落實程度衍生之投資風險等級定期評估外,另須依檢核頻率,定期審視該等企業轉型風險抵減措施之有效性,據以追蹤及議合其脫碳策略之落實程度。

生物多樣性投融資策略

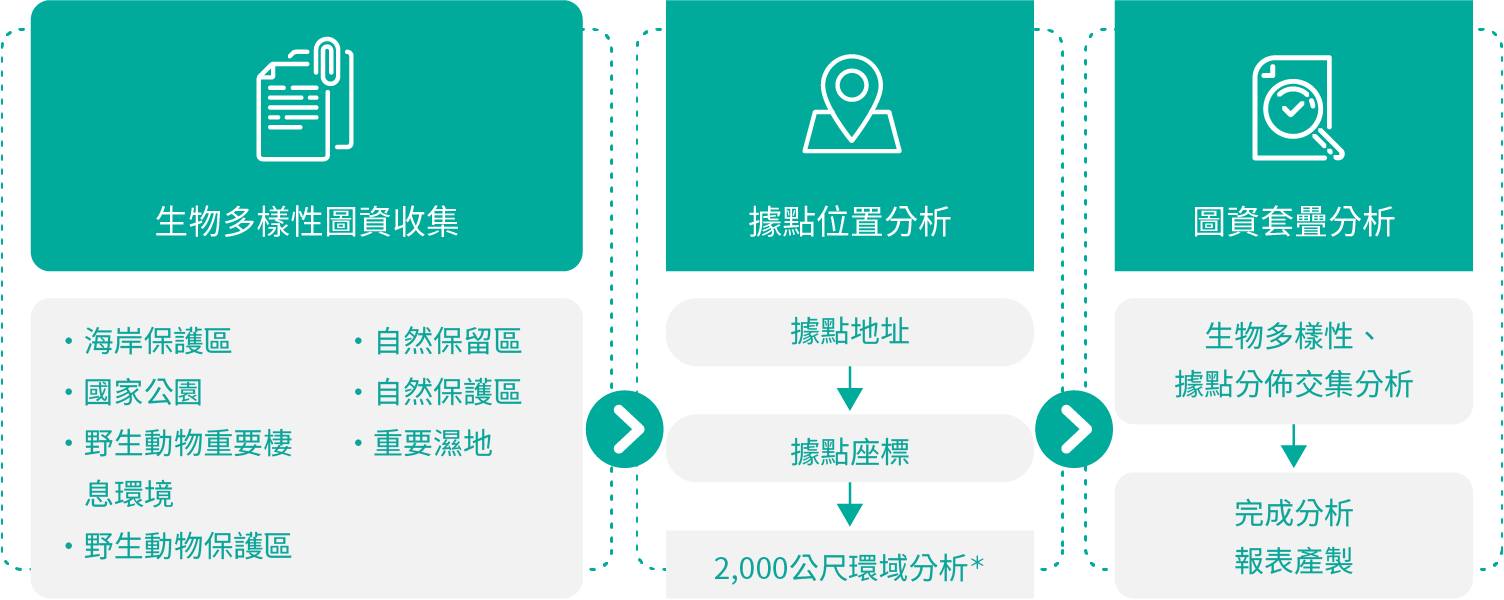

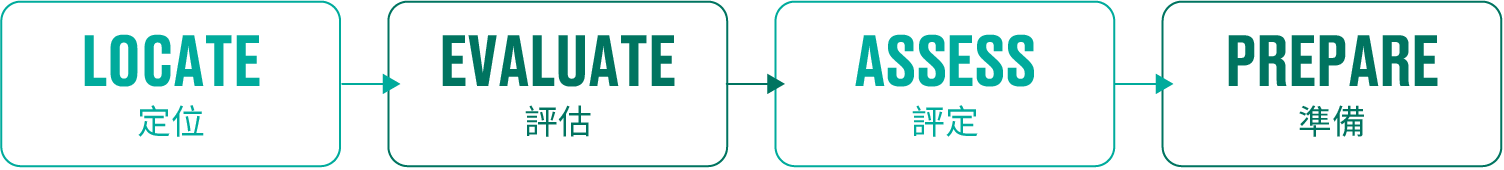

為發揮金融業投融資影響力,運用核心職能推動生物多樣性與永續環境,第一金控於授信申請書之「ESG風險因子檢核表」增設是否涉及「生物多樣性」、「能源使用」、「森林及水議題」之檢核項目,對自然相關風險進行初步辨識,並於2024年董事會通過永續授信政策,將森林及水議題納入授信審查評估,更參照由自然相關財務揭露任務組(Taskforce on Nature-related Financial Disclosures, TNFD)發布的V1.0版本建議進行自然相關財務揭露,藉以降低自然相關風險並引導資金至有利於自然的方向。根據TNFD的LEAP(Locate, Evaluate, Assess, Prepare)方法(V1.0版),本公司針對自有營業據點、供應商和投融資對象之自然與生物多樣性依賴與衝擊進行重大性分析並予揭露,以期達成與利害關係人溝通之目的,LEAP方法執行架構如下。

價值鏈活動場址定位 (Locate)

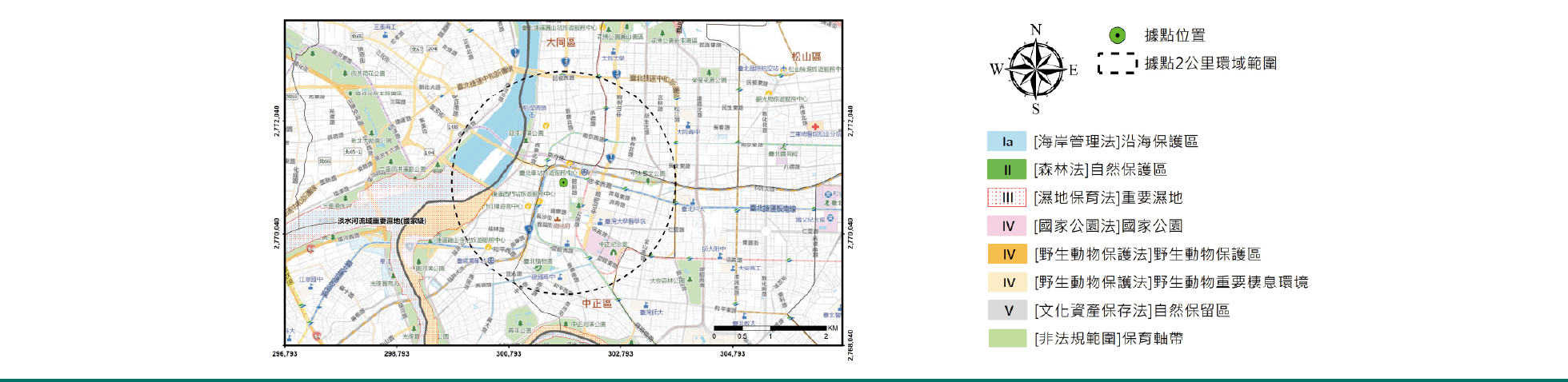

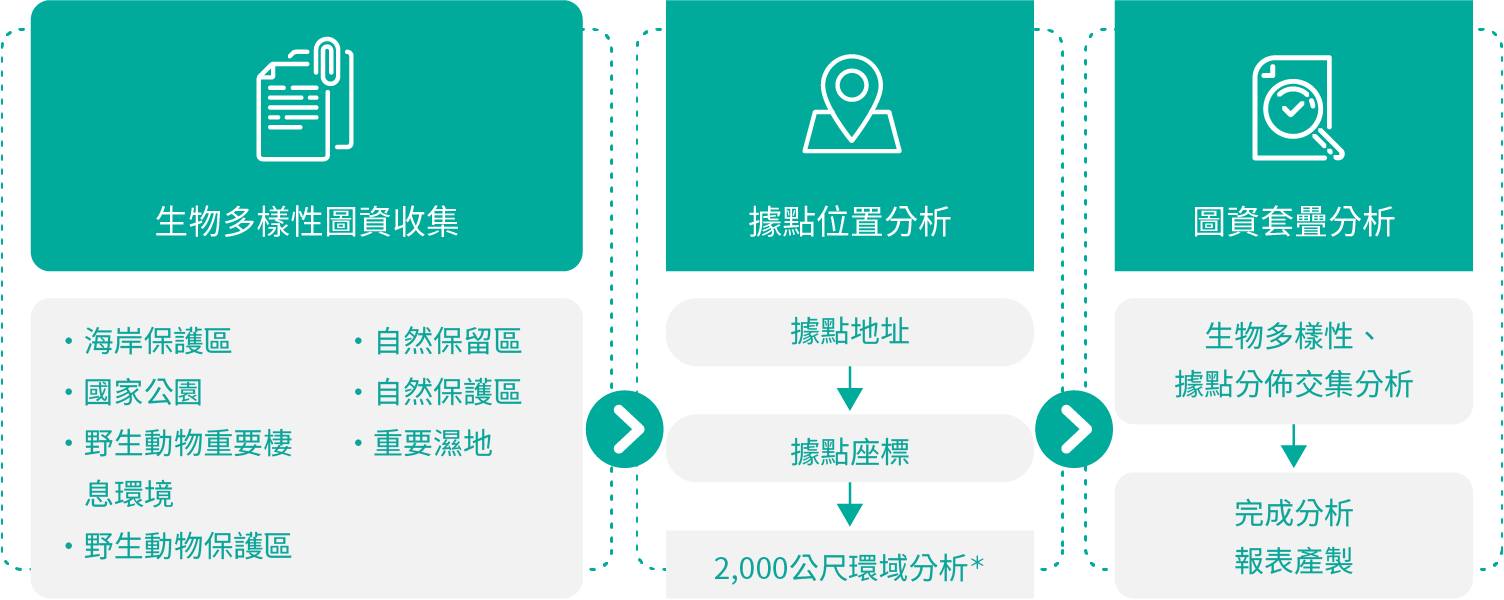

・採用疊圖分析:為鑑別價值鏈上本公司、投融資對象和供應商活動對自然與生物多樣性影響,以座落點疊圖分析各據點環域半徑2,000公尺內與生物多樣性區域重疊情形。

*:自然生物多樣性圖資蒐集來源為內政部國家公園署與農業部。

・暴露度 - 生物多樣性熱點分析:第一金控針對價值鏈上之53,663處位於臺灣境內之據點進行座落點之自然與生物多樣性衝擊評估(其中包含自有營業據點206處、供應商137處、投融資對象53,320處。分析結果顯示,第一金控價值鏈上共有28,283處據點具有潛在之自然與生物多樣性衝擊潛勢,包括自身營運據點、供應商和投融資對象。

生物多樣性評估分析報告

分析對象名稱:營運據點 - 總部大樓

分析對象所在地:台北市中正區重慶南路一段30號 (緯度:25.045751,經度:121.513087)

價值鏈依賴與衝擊重大性分析

針對價值鏈的自然與生物多樣性依賴與衝擊重大性分析,第一金控透過內部評估與發放「鑑別投融資對象生物多樣性與自然環境重大性」問卷調查關注度與風險程度。透過統計利害關係人面臨特定環境議題的回覆家數,判定對此議題的關注程度;當越多企業回覆正在面臨指定議題時,關注度的百分比越高,代表此議題在利害關係人群中可能暴露的程度越高。而利害關係人關注的環境議題中對其企業的影響程度,基於依賴與衝擊的考量差異性,會有不同的題目,主要分成4大類型,包含關注度、風險程度、依賴類別的風險程度計算,以及管理措施減緩程度。

◎ 供應商的自然相關依賴與衝擊鑑別評估

依據本公司供應商問卷調查自然相關風險分析結果,得出供應商依賴生態系統提供水資源、疾病控制;並對化石燃料與電力使用產生溫室氣體對自然環境產生較高衝擊,因此,本公司將專注供應商對水資源、空氣污染及疾病控制預防與管理情形,2024年將前揭預防與管理作為納入採購前的「廠商資料檢核表」檢核項目及「供應商分級評鑑」之評估指標項目,藉由「事前檢核」機制,加強供應商自然風險管理及「事後管理」機制,鼓勵供應商有更積極之自然風險管理作為。

供應商的自然相關依賴鑑別:

・為瞭解供應商對自然與生物多樣性的依賴程度,第一金控透過問卷發放的方式進行產業別之依賴與衝擊分析。

・風險程度依照不同程度進行分級,設定高於60%為高風險,20-60%為中風險,低於20%為低風險。

・本次調查僅選入高風險與關注度達20%以上的議題為高依賴度。其中旱災的風險最高,關注度約為25%;關注度最高是炎熱高溫的57%,風險程度為中。

供應商的自然相關衝擊鑑別:

・僅選入中風險與關注度10%以上的依賴議題。

・供應商具有顯著污染活動包含:化石燃料與電力使用、溫室氣體排放、空污與廢棄物等四種。

・風險程度越高,代表該項目由供應商自評後,在管理措施與目標擬定上仍舊不足。針對供應鏈管理的衝擊鑑別結果,第一金控建立相應的調查指標與衡量單位,進行後續之風險管理。

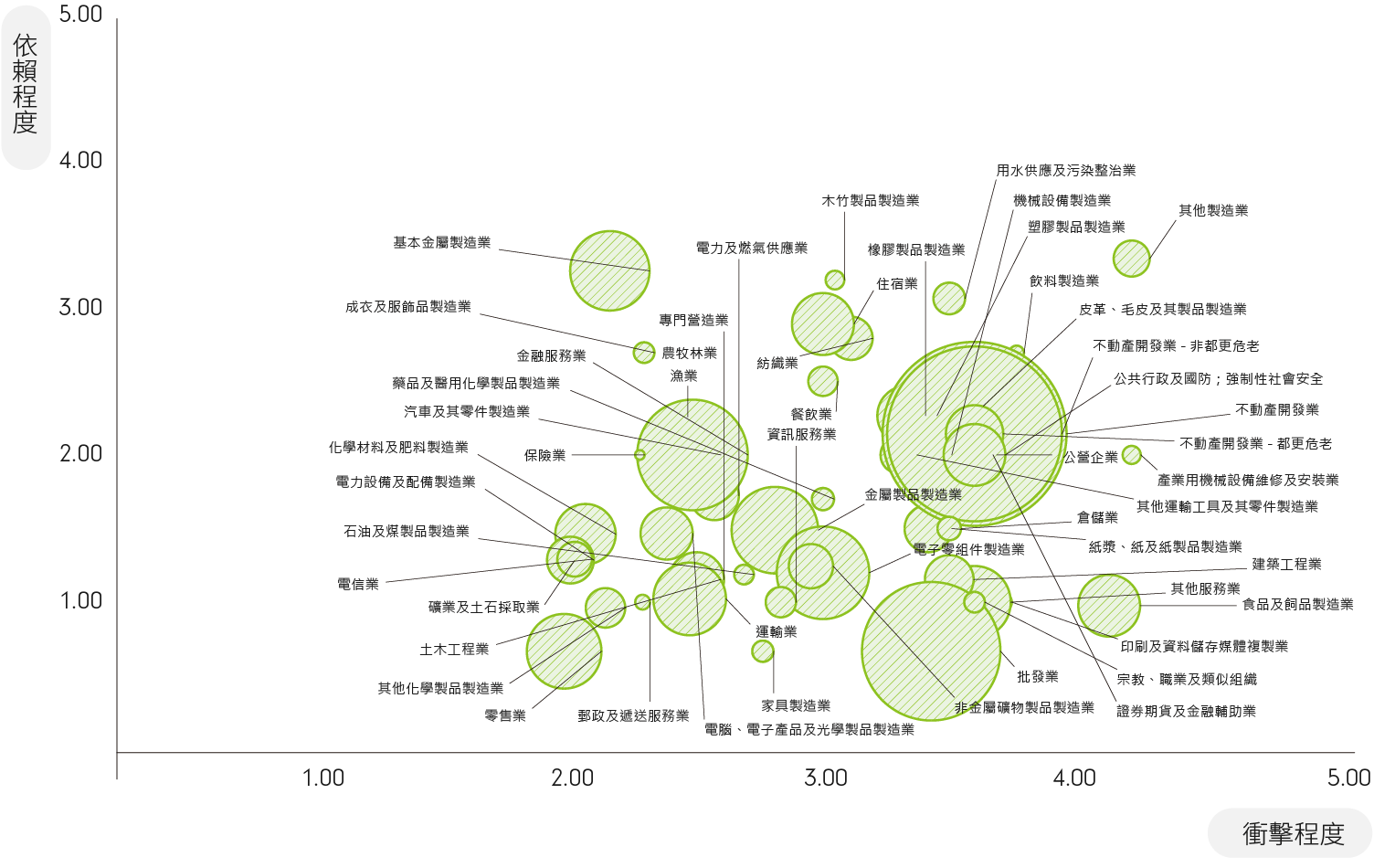

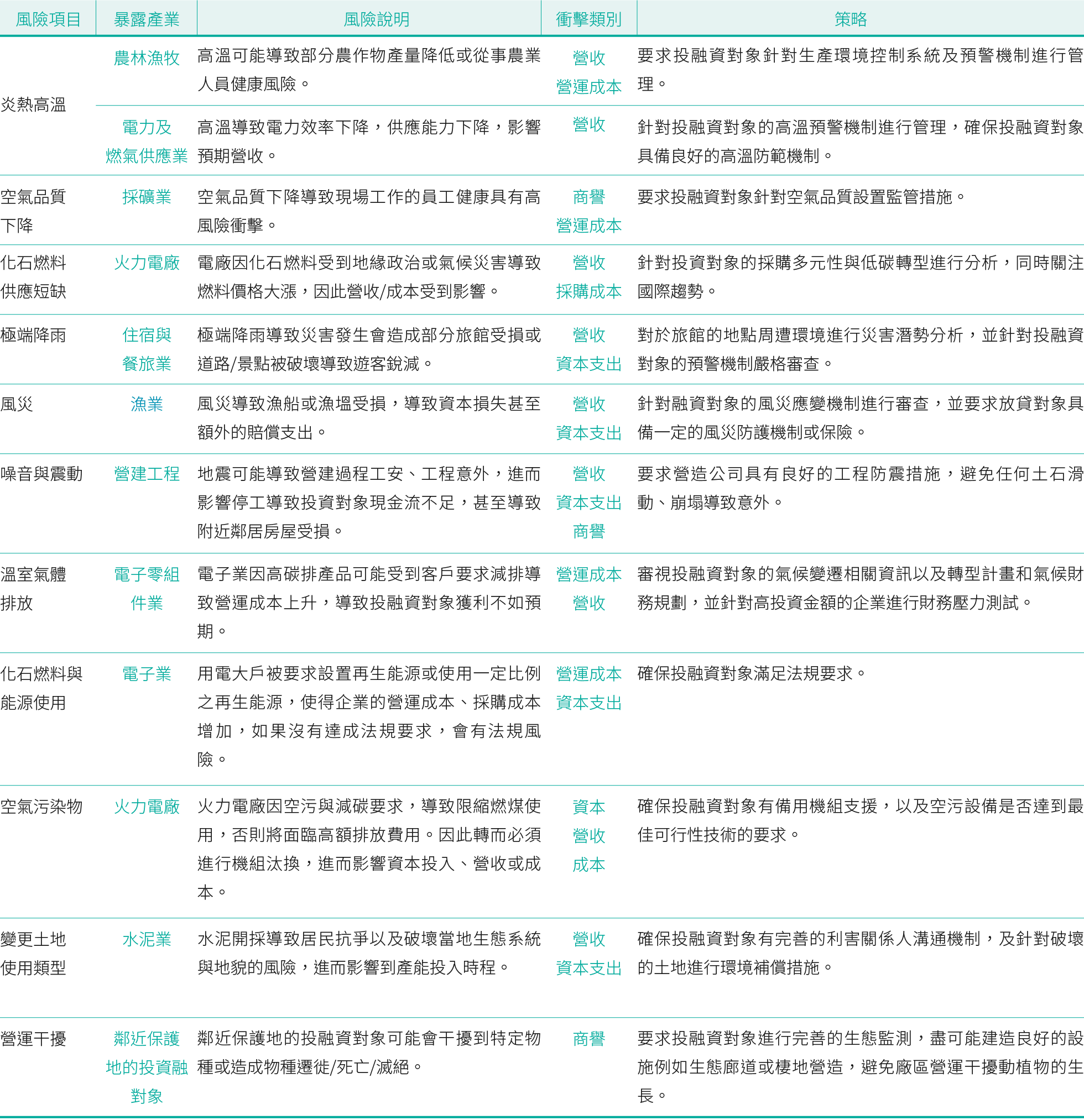

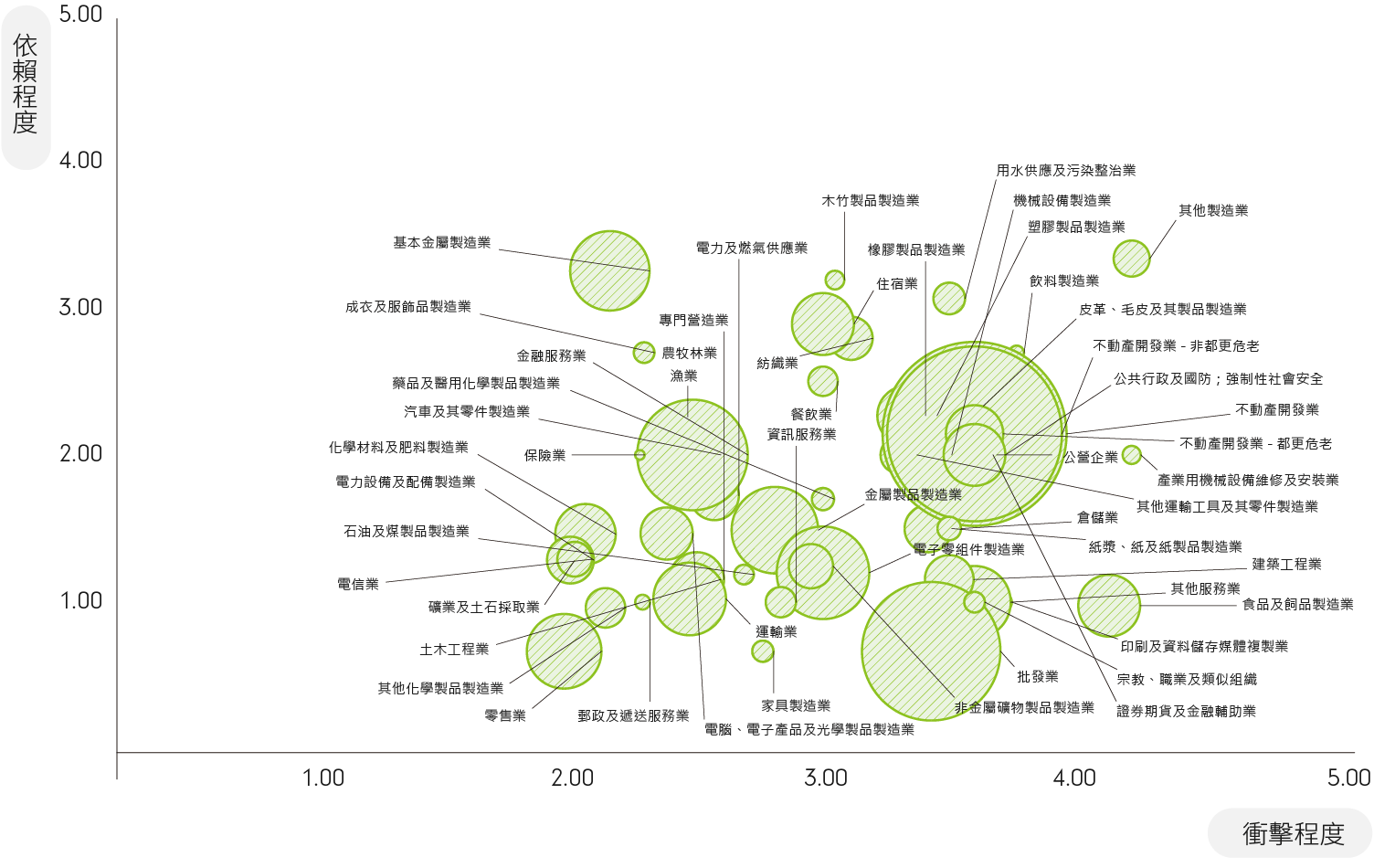

投融資對象是評估金融業的自然與生物多樣性相關衝擊的關鍵,第一金控透過內部業務單位的問卷形式進行調查,以54種產業進行評估。

投融資對象的自然相關依賴鑑別:

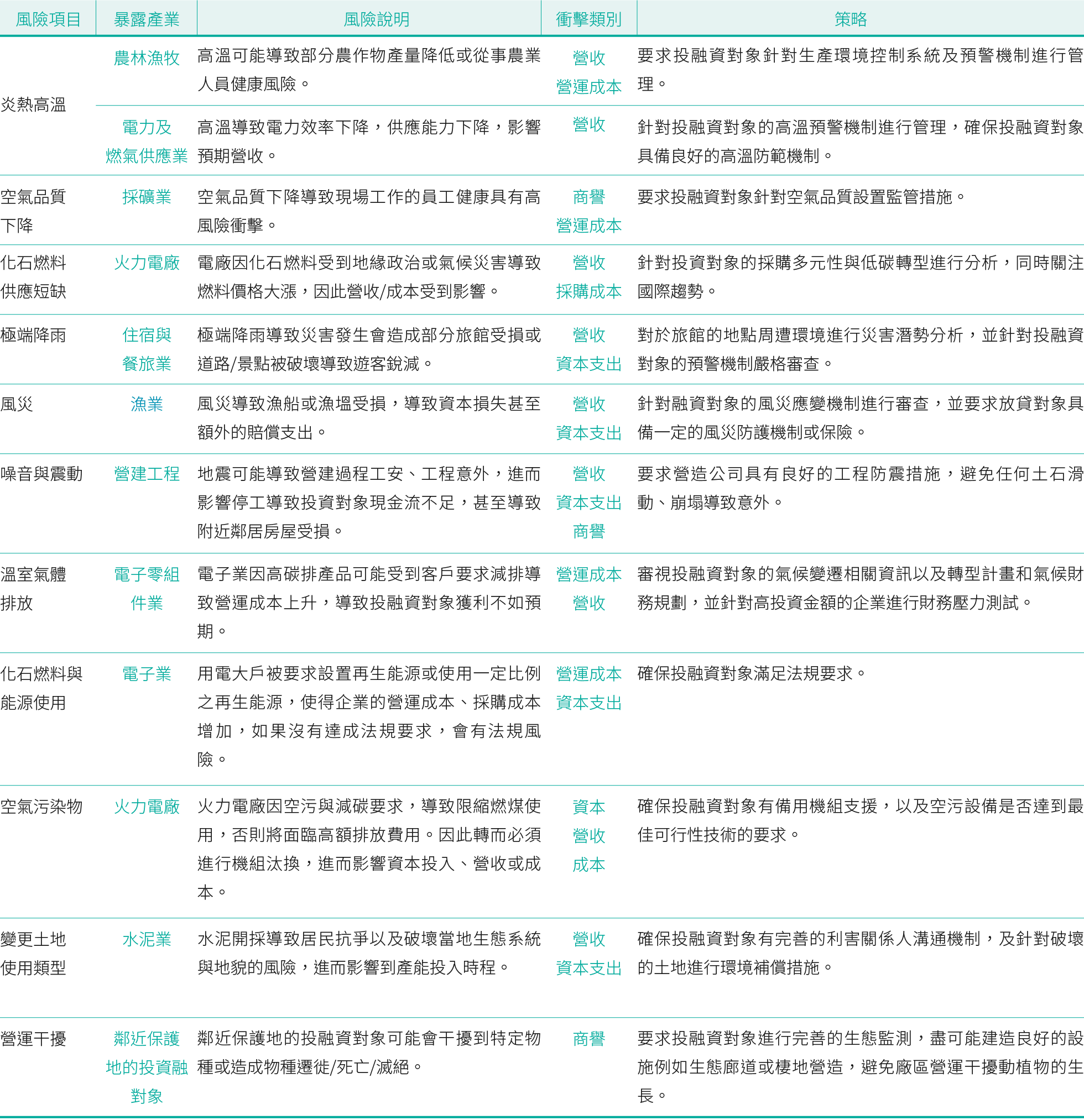

在鑑別投融資對象的自然與生物多樣性相關依賴程度過程中,我們僅選入關注度10%以上或具高風險程度的產業進行評估。達40%以上關注的自然相關依賴項目包含:空氣品質、炎熱的高溫以及化石燃料。風險程度較高,屬於高風險的包含風災、噪音與震動,以及極端的降雨,但關注度較低。

投融資對象的自然相關衝擊鑑別:

高度關注的前三大自然相關衝擊項目包含:溫室氣體、能源使用以及空氣污染物。風險程度屬於60%以上之高風險包含營運周遭的干擾、土地系統改變。風險判定為高風險的主因來自於問卷填寫人對於這些災害的自評結果。關注度越高,管理措施越多,因此風險相較於關注度低的議題有較低的風險。

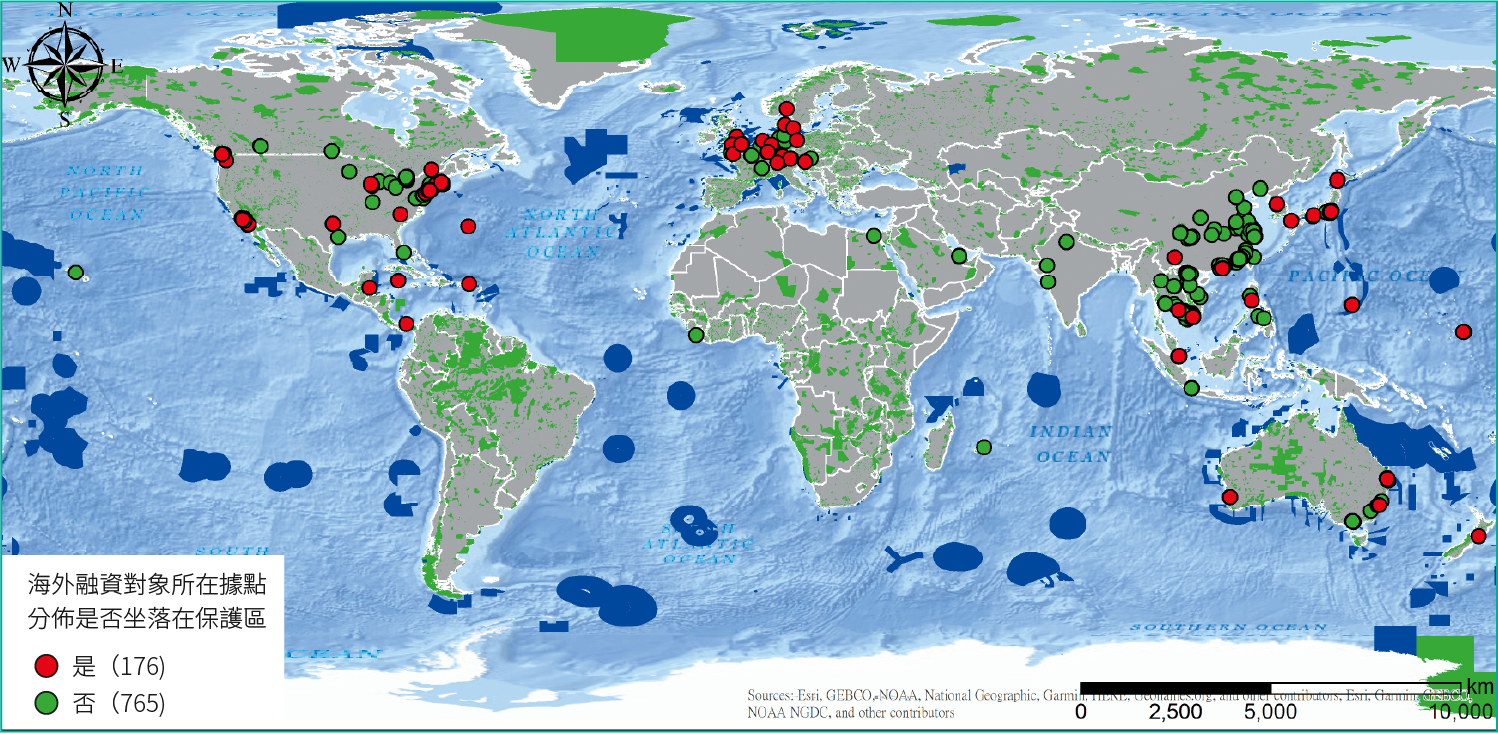

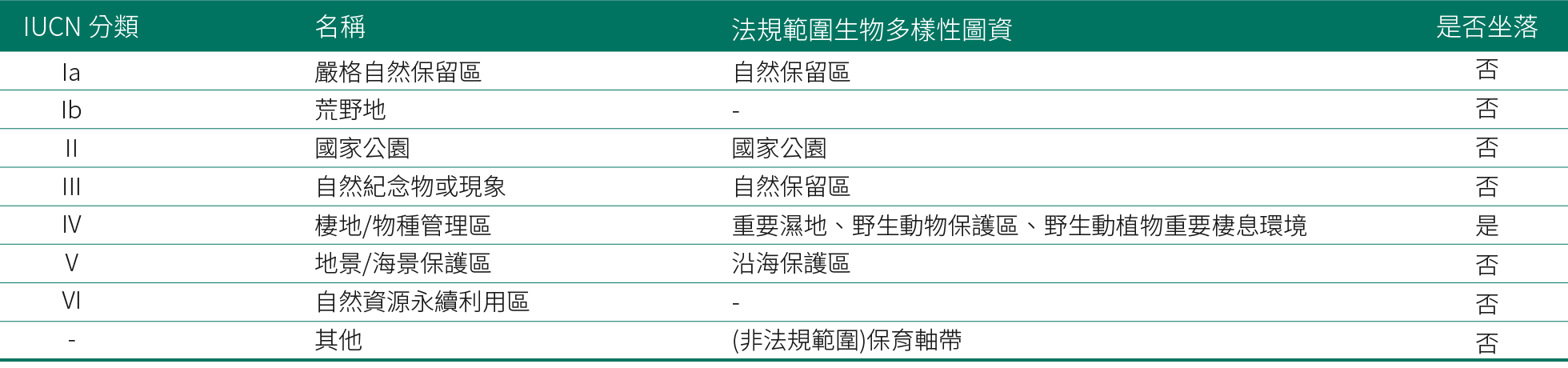

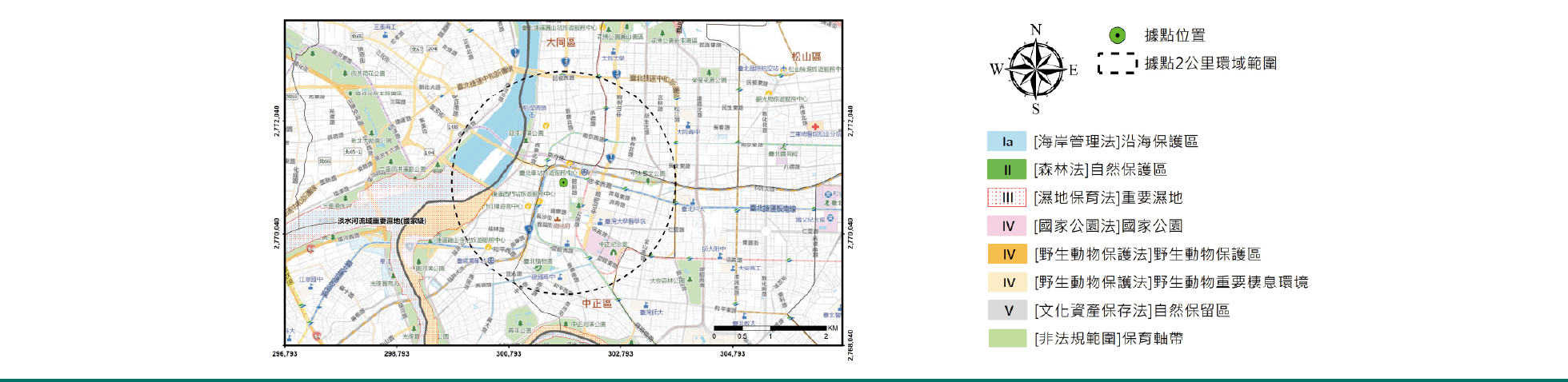

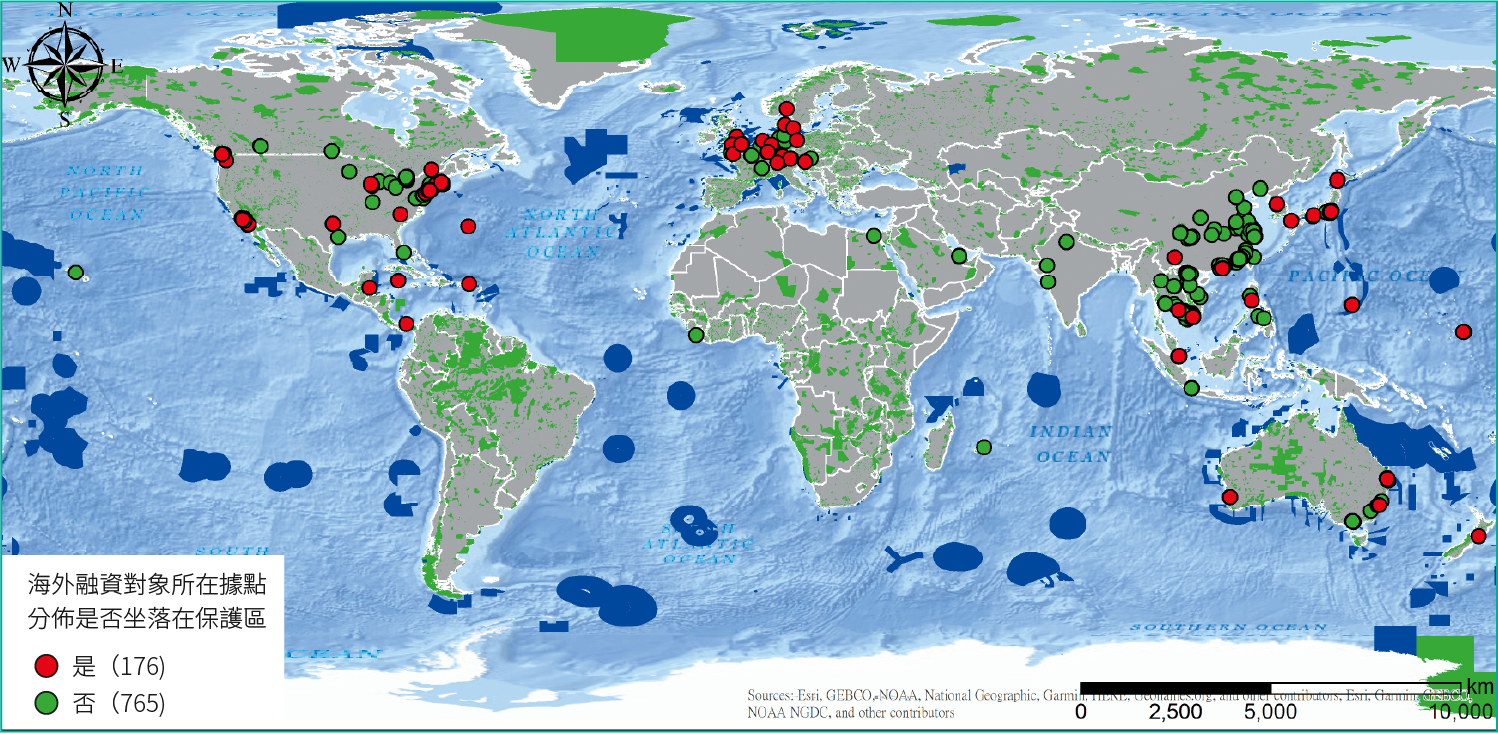

海外投融資對象所在據點之生物多樣性衝擊評估

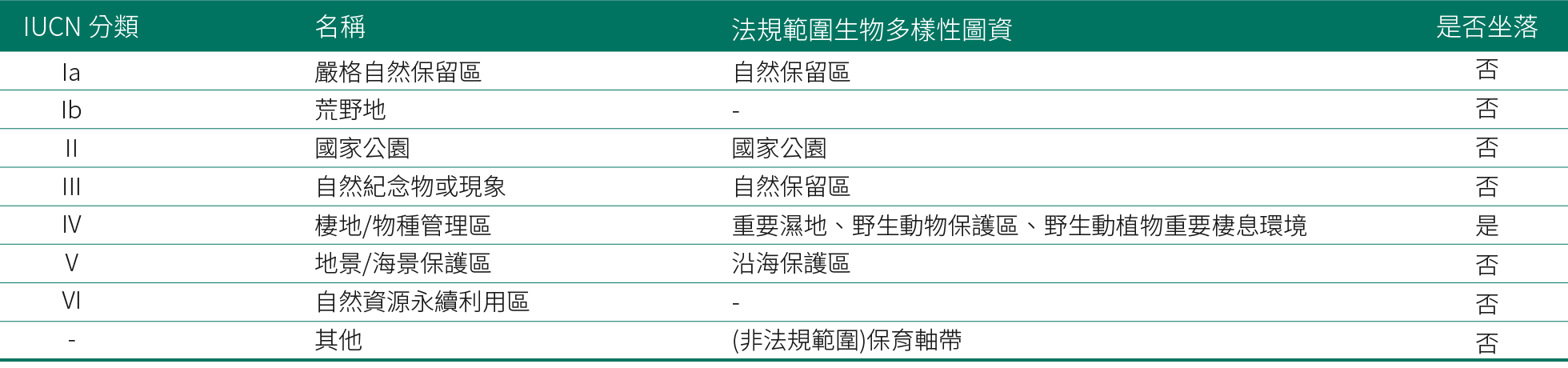

本公司針對海外941處投融資對象所在據點進行生物多樣性衝擊之評估,分析方法係參考DJSI指標以營運據點為中心劃設2公里環域半徑作為潛在影響之區域,並與國際自然保育聯盟(IUCN)收錄全球保護區之圖資進行套疊分析,IUCN將全球各地之保護區分成八大類別(嚴格自然保護區、荒野地、國家公園、自然紀念物、棲地/物種管理區、地景/海景管理區、自然資源永續利用區以及無分類區)。分析結果顯示(如下圖),共計176處據點觸及IUCN保護區範圍,其中包含亞洲據點61處(34.66%);歐洲據點27處(15.34%);美洲據點44處(25.0%);澳洲據點19處(10.80%)以及大洋洲據點25處(14.20%)。

*:圖資來源係引用國際自然保育聯盟(IUCN)所建立之世界保護區資料庫(World Database on Protected Areas)